1つの会社で複数の事業を展開している経営者は多く存在します。しかし中には、何らかの事情で事業を手放したいと考えている人もいるのではないでしょうか。

我が社も複数の事業を展開していますが、1人で2つの事業を束ねていくことが難しくなってきました…。

そこでこの記事では、会社が行っている事業の一部を切り離して第三者へ引き継いでもらう会社分割について解説します。

会社分割の概要・種類・メリット・デメリットを詳しくご紹介し、似たようなM&A手法である事業譲渡との違いも解説しています。

- 事業のスリム化を図りたい

- 不採算事業を切り離して経営の安定化を図りたい

- 事業譲渡と会社分割の違いを知りたい

- 事業譲渡と会社分割のどちらが自社にふさわしいのか知りたい

上記の悩みを抱えている経営者様は、ぜひチェックしてくださいね。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:会社分割とは

会社分割とは、会社の事業を分割して別の会社へと引き渡すM&Aの手法です。

会社分割は、事業に関わる権利や義務を包括的に引き継ぐ手法

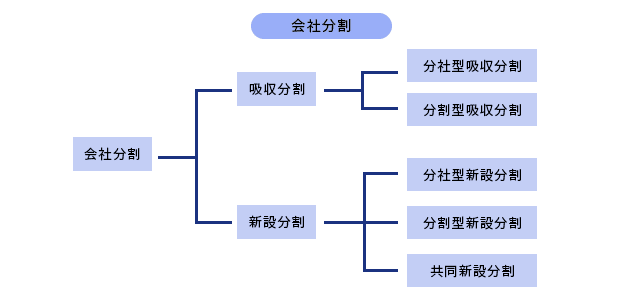

会社分割は、分割する事業を引き継ぐ対象によって吸収分割と新設分割の2種類に分けられます。

さらに吸収分割と新設分割は、対価の受け取りが会社の場合は分社型、個人が対価を受け取る場合は分割型にそれぞれ分類されています。

複数の会社が分割した事業を1つの新設会社に引き継がせる共同新設分割と合わせると、会社分割は合わせて5種類の分類が存在するのです。

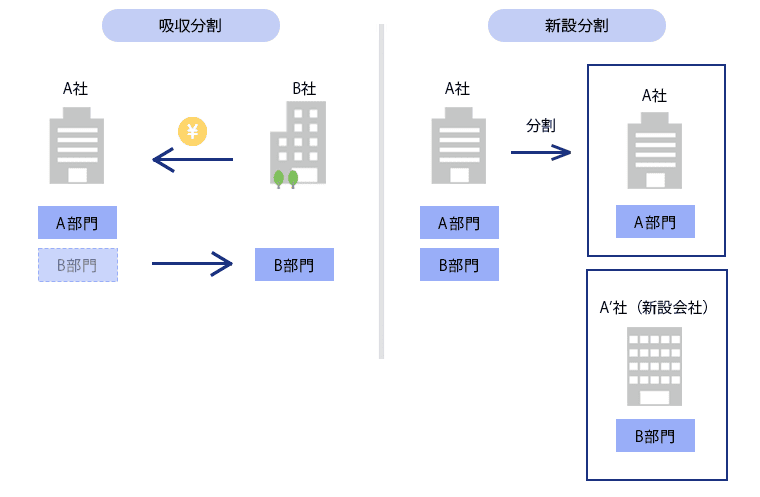

吸収分割と新設分割の違い

| 分割する事業の引継ぎ先 | 支払われる対価 | |

| 吸収分割 | 既存の会社 | 現金もしくは株式 |

| 新設分割 | 新しく設立した会社 | 株式のみ |

中小企業のM&Aでは、多くのケースにおいて対価の支払いは現金です。そのため会社分割といえば吸収分割が用いられるケースがほとんどです。

分社型分割と分割型分割の違い

| 売却益を受け取る主体 | |

| 分社型分割 | 会社 |

| 分割型分割 | 株主 |

| 共同新設分割 | 複数の会社または株主 |

なんだかややこしいですね…。

それぞれの方法について、以下で詳しくみていきましょう。

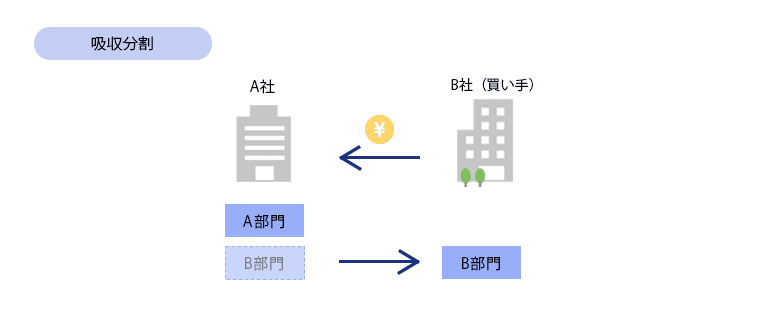

1-1 吸収分割

吸収分割とは、会社の一部または全部の事業を分割して、既に存在する別の会社へ引き渡す手法です。

不要な事業を切り離して、別の会社に買い取ってもらうということですね。

その通りです。分割した事業が既に存在している会社へ吸収されるイメージだから吸収分割、とイメージすると覚えやすいですよ。

対価を支払って分割された事業を買収する企業のことを、M&A用語で「買い手」と呼びます。

反対に、事業の一部または全てを切り離して売却する会社のことは「売り手」と読んでいます。

さらに吸収分割は、対価を誰が受け取るかで分社型と分割型の2種類に分けられます。

○ 分社型吸収分割

吸収分割の対価を会社が受け取るケースは、分社型吸収分割と呼ばれます。

上の図でいうと、A社が対価を受け取ることになります。

○ 分割型吸収分割

吸収分割の対価を売り手の株主が受け取るケースは、分割型吸収分割と呼ばれます。

上の図でいうと、A社の社長(株主)が対価を受け取ります。

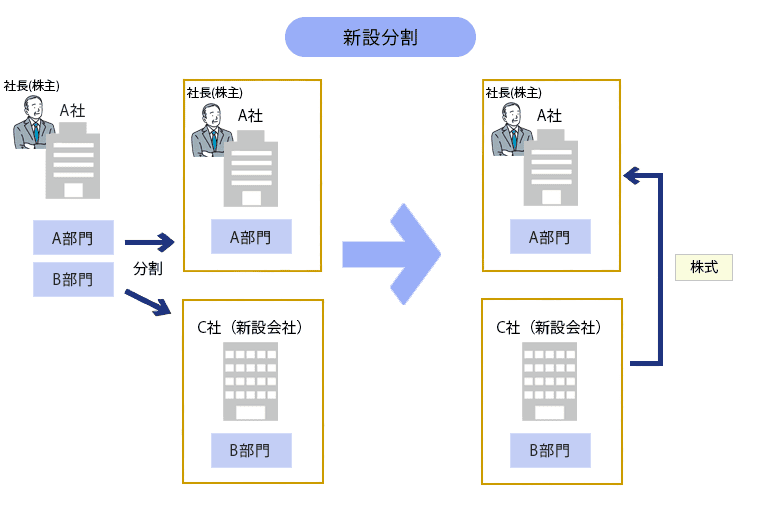

2-2 新設分割

新設分割とは、会社の一部または全部の事業を分割して、新しく設立した会社へ引き渡す手法です。

新設分割の対価は、新設会社の株式でしか支払えない

新設分割にも吸収分割と同様に、分社型と分割型があります。また吸収分割にはみらなれかった、共同新設分割という手法の存在もチェックしておきましょう。

○ 分社型新設分割

新設分割の対価を会社が受け取るケースは、分社型新設分割と呼ばれます。

上の図でいうと、A社が対価を受け取ることになります。

A社がC社の株主、つまり親会社になるということですね。

○ 分割型新設分割

新設分割の対価を売り手の株主が受け取るケースは、分割型新設分割と呼ばれます。

上の図でいうと、A社の社長(株主)が対価を受け取ります。

A社の社長は、A社とC社の株主になるということですね。2つの会社を経営していくのは大変そうですね…。

たしかにそうかもしれません。この場合、A社とC社は兄弟会社や同一グループ企業といったイメージになりますね。

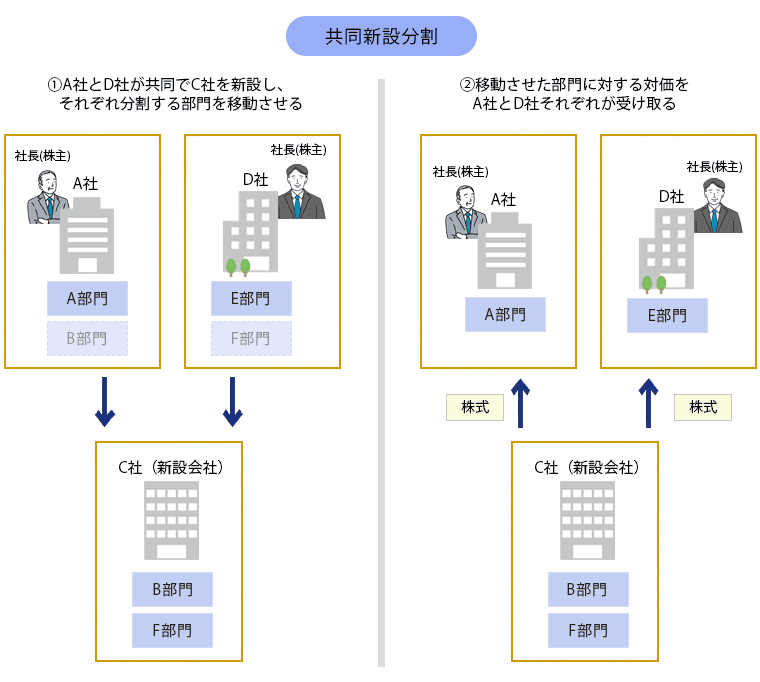

○ 共同新設分割

共同新設分割とは、2社以上の会社がそれぞれ切り離した事業を集めて新設会社へ引き継がせる手法です。

新設会社からそれぞれの会社または株主へ対価が支払われます。

新設会社から支払われる対価は移動した資産額に応じて決定する

上の図でいうと、A社とD社が所有するC社の株式は同じ数にならないこともあるのです。

2章:会社分割と事業譲渡の違い

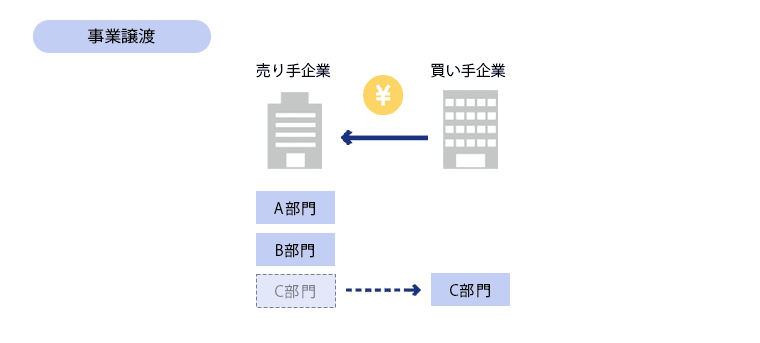

会社分割とよく似たM&Aの手法に、事業譲渡というスキームがあることをご存知でしょうか。

会社が行っている一部の事業または全部の事業を切り離して第三者へ引き継ぐM&Aの手法

私の目がおかしいのでしょうか?会社分割と同じに見えます…。

社長の目はおかしくありません!事業を切り離して引き継ぐという点において、会社分割と事業譲渡は非常によく似た手法なんです。

しかし細かい部分で両者はそれぞれ異なった特徴を持っています。

そのため「会社が行っている事業の一部を第三者へ譲渡したい」という目的を持っていても、希望や目的によって選択すべき手法は異なるのです。

会社分割と事業譲渡の主な違いは、以下の4点です。

- 会社法上での扱い

- 承継の内容

- 対価の支払い方法

- 課税される税金

2-1 会社法上での扱い

会社分割は、会社法上で組織の再編成に該当します。

会社の組織や形態の変更を行い、新たに編成し直すこと

学校のクラス替えを想像してもらうと分かりやすいですよ。

なるほど。メンバーは同じだけど、チーム分けが変わるってことですね。

一方で事業譲渡は、事業という資産を個別に売買する取引にあたるため、組織の再編成には該当しません。

こちらは野球などのスポーツ選手がチームを移籍するイメージに近いですね。

チームを移籍することでお金が動きますもんね。選手という「資産」をチームが売買しているという意味では、事業譲渡のイメージに近いというわけですね。

2-2 包括継承か個別承継か

会社分割と事業譲渡の大きな違いの1つに、資産の承継内容が挙げられます。

| 会社分割 | 事業譲渡 | |

| 承継の内容 | 包括承継 | 個別承継 |

会社分割の場合は、承継する事業に含まれる全てがまとめて引き継がれます(包括承継)。

- 従業員の雇用契約

- 許認可などの各種契約

- 債務(簿外債務や偶発債務を含む)

一方で事業譲渡は、譲渡する対象を個別に指定する必要があります。そのため譲渡対象となった契約等は、全て個別に取り直す必要があるのです。

例えば従業員が譲渡対象となった場合は、従業員1人1人の同意を得る必要があります。

譲渡対象を個別に決定できるのはメリットだと思いますが、全ての契約を取り直すのは大変そうですね…。

そうなんです。規模の大きな会社だと、譲渡対象となった従業員全員の同意を得るために何日もかけて面談を行うこともあるんですよ。

2-3 対価の支払い方法

| 会社分割 (吸収分割) | 会社分割 (新設分割) | 事業譲渡 | |

| 使用できる対価 | 株式または現金 | 株式のみ | 現金のみ |

会社分割は、対価の支払いを株式で行えます。そのため買い手にとっては、新たに資金を準備することなく欲しい事業が手に入れられるメリットを持っています。

一方で事業譲渡の対価は、現金のみの支払いとなっています。

なぜこのような違いがあるのでしょうか?

ヒントは、会社法上の取り扱いですよ。

会社分割は組織の再編成に該当するため、対価の支払いに株式が使用できると考えて良いでしょう。

一方の事業譲渡は、事業という資産の売買行為に該当します。売買である以上、対価の支払いは現金となるのです。

ただし、中小企業が会社分割を実行する際は現金を対価とするケースがほとんどです。

ということは、中小企業が会社分割を行う場合はほぼ吸収分割一択になるのですね。

2-4 課税される税金

| 会社分割 | 事業譲渡 | |

| 消費税 | 課税対象外 | 課税 |

| 法人税・所得税 | 条件を満たせば非課税 | 課税 |

| 不動産取得税 | 条件を満たせば非課税 | 課税 |

○消費税

会社分割は、消費税の課税対象外となっています。一方で事業譲渡の場合は、課税資産に対して消費税が課税されます。

事業譲渡で譲渡される全ての資産に消費税が課税されるわけではありません。消費税が課税されない非課税資産も存在します。詳しくは下記の記事をご参照ください。

○法人税・所得税

法人税法には組織再編成税制という制度があり、一定の要件を満たせば税金の優遇を受けられます。

一定の要件を満たしている会社分割を適格分割と呼び、要件を満たしていない会社分割は非適格分割と呼ばれている

適格分割だと認められた場合に、法人税・所得税が非課税となる優遇措置を受けられるのです。

企業グループ内の組織再編成の場合

支配率が100%の関係にある場合

- 100%支配関係の継続

支配率が50~99%の関係にある場合

- 支配率の継続

- 事業の主要資産および負債が分割承継会社に移転していること

- 事業に関わる従業員の80%以上が移転先でも従事すると見込まれていること

- 移転した事業を継続すること

共同事業を行うことを目的とした組織再編成の場合

- 双方の事業に関連性があること

- 関連するそれぞれの事業の事業規模(売上高・従業員数など)の割合が50%を超えていないこと、または、分割会社の特定役員の誰かが分割承継会社の特定役員になること

- 事業の主要資産および負債が、分割承継会社に移転していること

- 事業に関わる従業員の80%以上が移転先でも従事すると見込まれていること

- 移転した事業を継続すること

- 支配株主による対価株式の保有が継続されると見込まれていること

新設分割で対価を株主が受け取る場合

- 分割前に第三者による支配関係がなく、分割後もその状態が続くと見込まれていること

- 分割前に分割する事業に関わっていた特定役員が、分割後その分割に関わる分割承継法人の特定役員となることが見込まれていること

- 事業の主要資産および負債が分割承継会社に移転していること

- 事業に関わる従業員の80%以上が移転先でも従事すると見込まれていること

- 移転した事業を継続すること

○不動産取得税

不動産取得税の税率は、原則として固定資産評価額の4%です。

固定資産評価額が10,000万円(1億円)の不動産には、400万円の不動産取得税が課税されることになりますね。

ただし会社分割で下記の要件を満たした場合は不動産の取得として取り扱われず、非課税となります。

- 分割の対価が分割承継法人の株式のみで支払われること

- 事業の主要資産および負債が、分割承継会社に移転していること

- 移転した事業を継続すること

- 事業に関わる従業員の80%以上が移転先でも従事すると見込まれていること

- 分割の対価は分割法人の株主が保有する株式数の割合に応じて交付されていること(分割型分割のみの要件)

こうしてみると、適格分割にするための要件と似ていますね。

重複する項目は多いですね。しかし適格分割に当てはまらないケースでも、不動産取得税は非課税にできる場合がありますよ。

なるほど。適格分割と不動産取得税に関しては、個別に確認したほうが良さそうですね。

3章:会社分割のメリット

M&A手法の1つである会社分割には、様々なメリットが挙げられます。

ここでは、売り手・買い手がお互いに共通して得られるメリットと、売り手・買い手それぞれに得られるメリットを解説しています。

3-1 売り手・買い手双方が得られるメリット

売り手・買い手の双方が共通して得られる主なメリットとしては、以下の2点が挙げられます。

- 必要な事業だけを切り離して譲渡できる

- 事業譲渡と比べると少ない手続きで完了できる

○ 必要な事業だけを切り離して譲渡できる

事業譲渡と同じく、会社分割は譲渡する事業をピンポイントで選択できます。

そのため売り手側は不要な事業の切り離しが実現し、買い手側は欲しい事業のみを買収することができるのです。

○ 事業譲渡と比べると少ない手続きで完了できる

事業譲渡では、譲渡する資産を個別に設定するため、それぞれの資産ごとに契約を取り直すための手続きが必要となります。

その一方で会社分割は、分割した事業を包括的に継承します。そのため個々の契約を取り直す必要がなく、少ない手続きで完了できるのです。

3-2 売り手が得られるメリット

売り手が単独で得られるメリットには、主に以下の3点が挙げられます。

- 従業員から個別に同意を得る必要がない

- 債権者から個別に同意を得る必要がない

- 負債や債務も引き継げる

どれも会社分割が包括承継だからこそのメリットです。

○ 従業員から個別に同意を得る必要がない

会社分割は事業を包括的に承継するため、従業員の雇用も自動的に引き継がれます。個別に同意を得る必要はありません。

ただし、労働契約承継法で定められている労働者の保護手続きが必要です。

- 労働者からの理解と協力を得られるように努める

- 労働契約の承継について労働者と協議を行う

- 労働者及び労働組合へ通知を行う

- 労働者からの異議申し立てを受け付ける

○ 債権者から個別に同意を得る必要がない

包括承継である会社分割では、債権も自動で引き継がれます。そのため従業員の雇用と同じく、債権者から個別に同意を得る必要はありません。

ただしこちらも従業員の場合と同じく、債権者の保護手続きが必要になります。

債権者の保護手続きとは、吸収分割によって債権者が権利を行使できないなどの不利益を被らないようにするための手続きです。

債権者に対して「異議があったら一定期間の間に述べてください」と伝えるための手続きが行われます。

○ 負債や債務も引き継げる

分割する事業に負債や債務がある場合は、それらもまとめて引き継ぎます。そのため負債や債務だけが残ってしまうことはありません。

事業譲渡の場合は負債や債務が売り手の手元に残るケースが多いため、売り手にとってはメリットになりやすいといえるでしょう。

ただし多額の負債を抱えている事業を分割する際には、事業を引き継いでくれる先が見つかりづらい点に注意が必要です。

3-3 買い手が得られるメリット

売り手に多くのメリットが得られる会社分割ですが、買い手にも会社分割ならではのメリットを得られる可能性があります。

会社分割で買い手が得られるメリットは、簿外債務を引き継ぐリスクを減らせる点と、税金の負担が少ない点の2つが挙げられます。

○ 簿外債務を引き継ぐリスクを減らせる

貸借対照表に記載されていない債務のこと

会社分割は会社法上で「事業に関する権利義務を買い手に移す手続き」とされています。

そのため、買い手が引きつぐ権利義務を特定して分割契約に列挙することで、簿外債務を引き継ぐリスクを抑えられるのです。

「分割契約に記載されていない権利義務は引き継ぎません」と契約内に明文化し、簿外債務が発覚した際に引き継がなくても良い仕組みを作っておくのです。

○ 税金の負担が少ない

会社分割は消費税の課税対象外となっています。そのため、買い手側にとっても税金の一時的な負担が少なく済む点はメリットだといえるでしょう。

4章:会社分割のデメリット

会社分割には多くのメリットがあることが分かりましたが、逆にデメリットは存在するのでしょうか。

メリットがあれば、残念ながらデメリットも存在するのが世の常です。会社分割にもいくつかのデメリットがありますので、メリットと比較して考えてみましょう。

4-1 売り手・買い手双方にとってのデメリット

売り手・買い手双方にとってのデメリットとして、税務や財務の手続きが複雑になる点が挙げられます。

まず、会社分割にかかる税金を抑えるためには適格分割であることを認められる必要があります。

しかし適格分割と認められるには、いくつかのハードルを越えなければなりません。

また新設分割では、新会社の設立登記に必要な登録免許税などがかかります。

会社の一部の事業を切り離して買い手へ引き継いでもらう吸収分割では、分割した側と分割した事業を引き継いだ側の双方に関わる財務処理も複雑になります。

そのため、両社の経理担当にかかる実務的な負担が大きくなるという点を覚えておきましょう。

該当する現場で働く従業員へのケアを積極的に行いましょう。

4-2 売り手にとってのデメリット

買い手が非上場企業だと、会社分割の対価を株式で受け取っても現金化が難しいことが考えられます。

たしかに上場していない企業の株を売ろうと思っても、買ってくれる人がなかなか見つからなさそうですね。

そうなんですよね。そのため株式を対価とするケースは、買い手が上場企業であることが一般的です。

株式で対価を受け取る選択肢があっても、現金を選んだ方が良さそうですね。

仰る通りです。ちなみに中小企業が会社分割を実行する際は、ほとんどのケースにおいて対価は現金が選ばれていますよ。

4-3 買い手にとってのデメリット

会社分割で買い手が被る可能性のあるデメリットとしては、主に以下の4点が挙げられます。

- 株価が下落する恐れがある

- 経営統合プロセス(PMI)が難航する可能性がある

- 業種によっては許認可を引き継げない可能性がある

- 社内意識の低下を招く恐れがある

○ 株価が下落する恐れがある

会社分割の対価を株式で支払った場合、株価が下落するリスクをはらんでいます。

特に会社分割の対価とするため新株の発行を行うと、発行している株式数が増え、一時的に株価が下がることがあります。

対価の支払いが現金だった場合は当てはまらないため、中小企業のケースではほぼ発生しないと考えてOKです。

○ 経営統合プロセス(PMI)が難航する可能性がある

会社分割では2社の事業や組織を1つに統合する必要があります。

事業内のシステムやルールはもちろん、従業員の意識を1つに合わせることも事業の発展には欠かせません。

しかしそれまで全く別の組織だった2つの事業を統合する作業は非常に難しく、綿密な計画をもって実行していかなければなりません。

もし経営統合プロセスが難航すると、統合により期待していた成果が得られないだけでなく、会社の経営そのものが傾いてしまう可能性があるため注意が必要です。

○ 業種によっては許認可を引き継げない可能性がある

会社分割は包括継承のため、基本的には許認可も引き継ぎます。ただし業種によっては新たに許認可を取得する必要が出てくるため、事前の確認が必要です。

○ 社内意識の低下を招く恐れがある

会社分割に伴い新会社へ移籍した従業員たちは、新しい環境で働くことに戸惑いや不安を感じる可能性があります。

そのため就業意識の低下や、新しい上司との意思疎通が上手く図れないなどの事態を招く恐れがあるのです。

会社分割にあたっては、移籍後も安心して働き続けられるように、従業員へ不安を与えない工夫が必要です。

5章:売り手が会社分割を選ぶべきケース

会社分割についてだいぶ詳しくなった気がします。事業譲渡との違いも分かりましたが、どのようなときに会社分割を選べば良いのでしょうか。

社長自身や会社が将来どうなっていきたいのかと、M&Aに求めている条件を基にふさわしい手法を決定すると良いですよ。

希望の条件や得たいメリットとデメリットを比較して、メリットが大きいようなら会社分割を選ぶべきだといえます。

デメリットの方が大きいと感じたときには、他のM&A手法を検討すると良いでしょう。

会社分割を選ぶべきケースとして代表的なのは、以下の3点です。

- 社長個人が事業の売却益を得たいとき

- 事業を譲渡する手続きを簡略化したいとき

- 事業に付随する負債や債務も一緒に切り離したいとき

5-1 社長個人が事業の売却益を得たいとき

会社分割は、対価の受け取りを会社または株主に設定できます。

そのため事業の売却益を会社の株主である社長個人が受け取りたいときには、会社分割が適しているといえるでしょう。

ちなみに事業譲渡では売却益を会社が受け取る決まりになっているため、社長個人は受け取れません。

株主である社長個人が売却益を受け取る場合、所得税の税率が通常より優遇される

株式を売却して得たお金は譲渡所得となり、給与や賞与とは別に所得税が計算されます(申告分離課税)。

税率も通常の所得税とは異なり、一律で20.315%となっています。

税率が抑えられていることもあり、事業を売却してリタイアしたい社長にはおすすめです。

5-2 事業を譲渡する手続きを簡略化したいとき

会社が行っている事業の一部を手放したいときには、事業譲渡と会社分割の2つの選択肢が思い浮かぶかと思います。

譲渡する資産を細かく設定したいときには事業譲渡が向いているといえますが、その分手続きが煩雑になります。

それに対して事業を包括的に承継する会社分割なら、比較的簡単な手続きで事業の譲渡を完了できるのです。

5-3 事業に付随する負債や債務も一緒に切り離したいとき

特定の事業を会社から切り離すことで経営の再建を目的としているときなどは、できれば事業と一緒に負債や債務も切り離したいと考える人も多いかと思います。

包括承継である会社分割は、そのようなときに有効な手段だといえるでしょう。

ただし負債の額が大きすぎる場合などは、買い手探しが困難になる可能性が高いです。

負債を抱えていても事業を切り離せるコツはありますか?

負債を抱えているデメリット以上のメリットを買い手に感じてもらうことですよ。詳しくは下記の記事をご参照くださいね。

6章:会社分割の流れと所要期間

ここからは、会社分割の流れと所要期間について解説していきますね。

流れや所要期間を知ることで、未来の計画も立てやすくなりますね。

6-1 吸収分割の流れと所要期間

吸収分割の大まかな流れは、以下の通りです。

- 吸収分割に関する基本合意書を締結する

- 事業を分割する会社・事業を引き継ぐ会社双方の取締役会で承認を得る

- 吸収分割契約を締結する

- 吸収分割契約書などの事前開示書類を双方の本店へ備え置く(吸収分割の効力発生日から6ヶ月間)

- 株主総会の特別決議で吸収分割の承認を得る

- 反対株主へ株式買取請求通知を行う

- 債権者保護手続きを実施する

- 吸収分割に関する事後開示書類を双方の本店へ備え置く

- 事業を分割する会社・事業を引き継ぐ会社それぞれの変更登記を行う(吸収分割の効力発生から2週間以内)

吸収分割にかかる期間は、基本合意書の締結から変更登記の完了まで、3~4ヶ月程度の期間をみておくと良いでしょう。

ただしこの期間には、マッチングに要する期間が含まれていません。吸収分割の検討からお相手探しまでには、さらに数カ月程度の期間が必要です。

簡易会社分割や略式会社分割であれば株主総会を省略できるため、期間を短縮できるケースが多い

6-2 新設分割の流れと所要期間

新設分割の大まかな流れは、以下の通りです。

- 事業を分割する会社が取締役会で新設分割契約書の承認や株主総会の開催についての承認を得る

- 新設分割計画書を作成する

- 新設分割計画書などの事前開示書類を本店に備え置く(6ヶ月間)

- 事業を分割する会社が株主総会の特別決議で承認を得る

- 反対株主へ株式買取請求通知を行う

- 債権者保護手続きを実施する

- 新設会社の設立日を迎えたら、新設分割書面などの事後開示を6ヶ月間本店へ備え置く

- 事業を分割した会社の変更登記・新設会社の設立登記を同時に行う

新設分割は事業を承継する会社が新たに設立する会社のため、分割契約の締結や承継側の株主総会を実施する必要がありません。

そのため新設分割にかかる所要期間は、吸収分割に比べて若干短くなる傾向にあります。

それでも3ヶ月程度はみておくと良いでしょう。

まとめ

会社分割は、会社が行っている事業の一部または全部を分割して別の会社へと引き渡すM&Aのスキーム(手法)です。

会社分割は、分割した事業を既存の会社が引き継ぐ吸収分割と、新たに設立した新会社へ引き継がせる新設分割に分けられます。

さらに吸収分割と新設分割は、会社分割で発生した対価を会社が受け取る分社型分割と、株主個人が受け取る分割型分割に分類できます。

複数の会社がそれぞれ分割した事業を1つの新設会社に引き継がせる共同新設分割を合わせると、会社分割には実に5種類もの分割方法が存在するのです。

分社型吸収分割・分割型吸収分割・分社型新設分割・分割型新設分割・共同新設分割

中小企業が会社分割を選択する際は、吸収分割がほとんどです。

会社分割と似たM&Aスキームである事業譲渡との違いは、主に以下の4点です。

- 会社法上での取り扱い

- 包括継承か個別継承か

- 対価の支払い方法

- 課税される税金

また、会社分割には様々なメリット・デメリットが存在します。

会社分割と事業譲渡で迷った際には、自社や社長自身の目的にマッチしているスキームを選択すると良いでしょう。

さらに吸収分割でも新設分割でも、会社分割の完了までには数カ月の期間を要するケースがほとんどです。

会社分割の検討段階から考えると多くのケースで半年以上はかかるため、スケジュールには余裕を持って取り組んでください。

事業の分割を検討し始めたら、早めに専門家へ相談することをおすすめします。

2.png)