近年では、M&Aによる会社売却を実行する中小企業が増加しています。

M&Aを検討していると様々な疑問が湧いてくるかと思いますが、借入金の有無に関しても例外ではありません。

そこでこの記事では、借入金がある会社を売却する方法・注意点・ポイントについて詳しく解説しています。

- M&Aで会社売却を検討している

- 借入金がある会社を売却したい

- 債務超過に陥っている会社でも売却できるのか知りたい

上記のように考えている人は、ぜひこの記事をチェックしてください。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:借入金がある会社は売却できる?

会社売却を検討したいのですが、そもそも借入金がある会社でも売却は可能なのでしょうか。

大丈夫です。借入金があっても会社売却は可能ですよ。ただし売却の難易度は借入金額の大きさに左右されます。詳細は3章および4章で解説しています。

そもそも中小企業においては、借入金がない会社の方が少数です。2022年の財務データをみると、30万6,560社の中小企業のうち、無借金企業は6万6,370社でした。

無借金経営をしている企業は、中小企業全体の5分の1程度にとどまっているということです。

借入金がある会社の方が圧倒的に多いんですね。

そうなんです。実際にM&Aの現場でも、借入金のある売り手がほとんどですよ。そしてその多くがM&A実行を実現しています。だから安心してくださいね。

負債が資産を上回っている、いわゆる債務超過の状態でも会社売却できる可能性があります。

4章で詳しく解説していますので、債務超過に悩んでいる経営者様はチェックしてみてください。

2章:借入金がある会社をM&Aで売却する方法

M&Aには複数のスキーム(手法)が存在し、会社売却の目的などに合わせて最適なスキームを選択できるようになっています。

借入金の有無で選択できるスキームに違いはありませんが、選択するスキームによっては借入金を買い手に引き継げるケースと、そうでないケースが存在します。

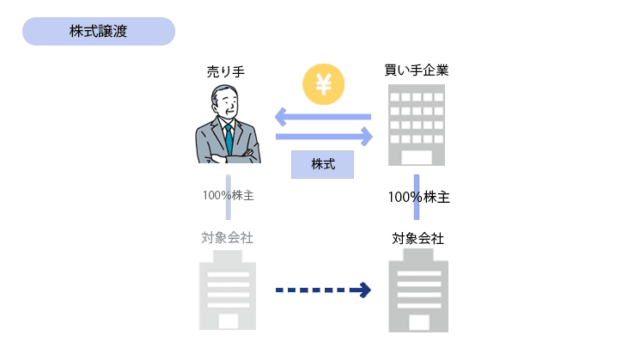

2-1 株式譲渡

株式譲渡は、中小企業のM&Aで最も選択されているスキームです。

譲渡対象企業(売却されようとしている会社)の株主(売り手)が保有株式を譲受先(買い手)に売却し、経営権を引き継ぐM&Aのスキーム

中小企業の場合は社長が100%の株式を保有しているケースが多いため、社長が自社の株式を売却して経営権を買い手に譲渡するスキームだと覚えておきましょう。

会社自体は何も変わらず、オーナーだけが交代するイメージです。

株式譲渡は会社の経営権を譲渡するスキームのため、借入金や負債もそのまま新しいオーナーへと引き継がれます。

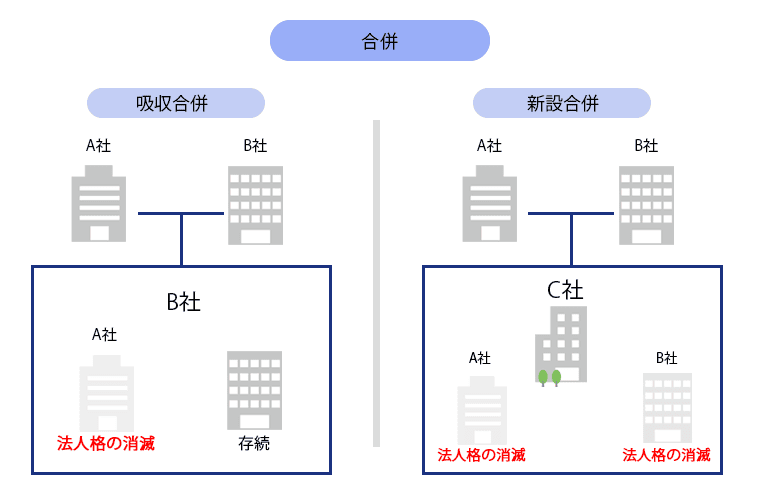

2-2 合併

2つ以上の会社を1つに統合するM&Aスキーム

合併には「合併を受け入れる側」の会社と「合併される側」の会社が存在します。

合併を受け入れる側の会社が既存の会社である場合は吸収合併と呼ばれ、合併の受け皿のために新たに会社を新設する場合を新設合併と呼んでいます。

つまり、合併には2種類の方法が存在するのです。

合併の大きな特徴として、合併される側は合併後に法人格が消滅し、受け入れ会社の一部として機能し続ける点が挙げられます。

合併では、合併される側の借入金を含む会社の全てを合併する側が引き継ぎます。

借入金もひっくるめて合併相手の一部となるんですね。

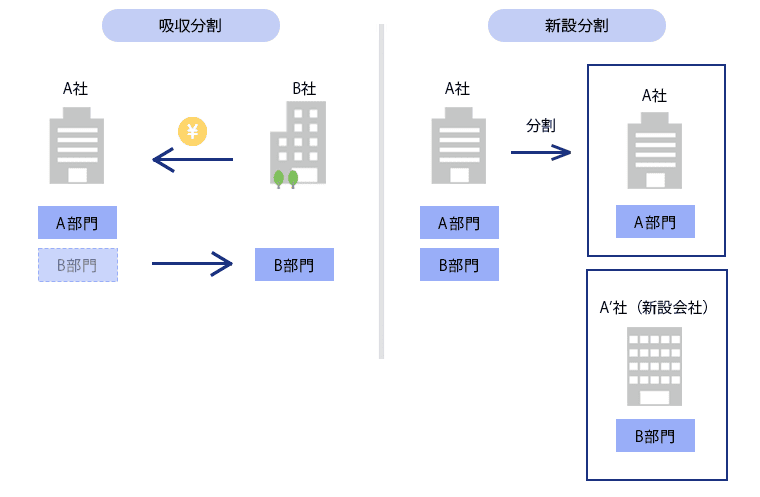

2-3 会社分割

会社が行っている事業の一部を切り離すスキーム

切り離した事業の受け入れ先として新たに会社を設立する場合を新設分割、既存の会社に切り離した事業を承継させる場合を吸収分割と呼んでいます。

会社分割は、切り離す事業を受け入れ会社が包括的に承継するスキームです。そのため事業に関する借入金も、受け入れ会社へ引き継がれます。

「包括的に」というのは、「全部ひっくるめて」という意味ですよ。

なるほど。つまり会社分割で切り離された事業は、その事業に関する全てをひっくるめて受け入れ会社に引き継がれるんですね。

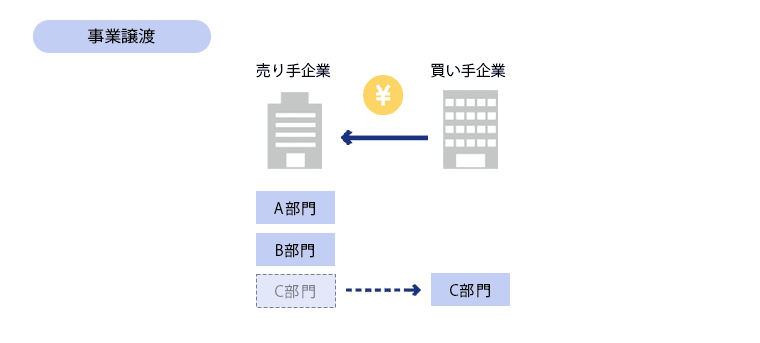

2-4 事業譲渡

会社の事業を切り離して第三者へ譲り渡すM&Aスキーム

ん?ちょっと待ってください。先ほどの会社分割、とりわけ吸収分割にソックリに思えますが…。というか同じではないんですか?

ほとんど同じに見えますよね。しかし、会社分割と事業譲渡には決定的に異なる点が1つあるんですよ。

事業譲渡は資産ごとに譲渡する項目を決定する

つまり事業譲渡は、包括的な承継ができません。「何を譲渡して何を会社に残すか」を細かく決定するスキームです。

そのため事業に関する借入金は譲渡の対象とならず、売り手企業に残る可能性が高いのです。

借入金だけが残るとしたら、事業譲渡を選ぶ理由がなくなってしまうのではないでしょうか。

借入金がネックで売却先が見つからない場合などは、あえて借入金を自社に残す事業譲渡を選択するケースもありますよ。

3章:多額の借入金がある状態での会社売却時に注意すること

借入金があってもM&Aでの会社売却は可能ですが、金額によっては注意が必要な場合があります。

一般的に借入金は多くなればなるほど、会社売却の難易度が上がります。

買い手の立場で考えてみましょう。借入金以外の条件がほぼ同じで借入金が少ないA社と多額の借入金を抱えるB社があった場合、どちらの会社を買収したいと思いますか?

それはいうまでもなくA社ですよね。同じ条件なら、借入金は少ない方が良いです。

その通りですね。

難易度が高いことを念頭においたうえで、多額の借入金を抱えた状態で会社売却を行う際に注意すべき項目についてみていきましょう。

3-1 希望通りの売却価格にはならない可能性が高い

借入金はいつか返す必要のあるお金です。会社売却によって借入金も買い手に引き継いだ場合、最終的には買い手が返済することになります。

そのため買い手が提示するM&Aの買収価格からは、借入金の金額が差し引かれるケースも存在します。

結果的に、売り手が希望する売却価格に届かないケースが発生しやすいのです。

将来借入金を返済してもらうことを考えると仕方ないですが、自分がもらえるお金が減るとなると少々悲しいかもしれません。

3-2 売却先が見つからない可能性もある

借入金が多すぎる場合は、そもそも買い手候補が見つからない可能性があります。

たしかに借金まみれの会社なんて買収したくないですよね…。

借入金の返済が難しいような経営状態だと買い手が判断すれば、残念ながら買収候補からは外れてしまいます。

会社売却を実現するためには、借入金を少しでも減らしたり、自社の強みを明確にしたりなどの対策が必要になるでしょう。

3-3 スキームによっては借入金が買い手に引き継がれない可能性がある

2章でも紹介しましたが、M&Aのスキームに事業譲渡を選択した場合は、借入金が買い手に引き継がれない可能性が高いです。

借入金の引き継ぎを望んでいる場合は、会社分割や株式譲渡などを選ぶと良いでしょう。

借入金は買い手に引き継いでほしいと考える人の方が多い気がしますが、借入金がある会社が事業譲渡を選ぶメリットはあるんですか?

良いところに気付きましたね。先ほども少し言及しましたが、借入金がネックとなって買い手が見つからない場合に、借入金だけを残して事業を売却するケースがあるんですよ。

そうなると借金だけが残ってしまいますよね?メリットとは思えないような気がするのですが…。

事業譲渡の売却益で借入金を返済するんです。負債を抱えて倒産するより、ずっとずっと良い選択になるはずです。

なるほど!!!

3-4 社長個人の連帯保証は自動で引き継がれない点に注意する

株式譲渡など、会社の権利義務を包括的に譲渡できるM&Aスキームを選択した際でも、社長個人の連帯保証を自動で買い手に引き継ぐことはできません。

なぜなら社長個人の連帯保証を解除するためには、お金を借りている金融機関の承認が必要だからです。

M&Aと同時に社長個人が抱えている連帯保証を引き継ぎたい場合は、買い手にその旨を了承してもらうと同時に金融機関へ掛け合わなくてはなりません。

連帯保証を解除したい希望があれば、M&A交渉の最初にその旨を買い手へ了承してもらい、金融機関への相談も始めておきましょう。

なお、事業譲渡でのM&Aは借入金自体が買い手に引き継がれないため、連帯保証の解除もできません。

4章:債務超過の状態でも会社売却はできる?

貸借対照表で純資産がマイナスになっている状態。つまり、資産よりも負債の方が多い状態を指す

会社が債務超過に陥っていても、会社売却ができる可能性は残されていますが、売却価格は1円となるケースが大半です。

1円…。悲しいですね…。

悲しいですよね。しかし買い手は債務を引き受けてくれるわけですから、実質的には借入金の金額=売却価格と捉えられますよ。

たしかに。1円の向こうに多額の借入金を引き受けてくれた事実があることを思えば、売却できて良かったと思えそうです。

ただし、債務超過に陥った会社を売却するためには、買い手にとって魅力的な企業である必要があります。

- 買い手の弱みをカバーできる要素を持っている

- 買い手とのシナジー効果が見込める

- 買い手が求めている技術や販売網などの資産を持っている

上記の要素を持っていると、債務超過でも会社売却が実現できる可能性が見出せます。

逆にいうと、自社の資産を評価してくれる買い手に出会えることが重要なのです。

5章:多額の借入金がある会社をM&Aで売却するポイント

多額の借入金を抱えた状態での会社売却は難易度が高く、希望通りのM&Aが実現できない可能性を大いに秘めています。

しかしいくつかのポイントを押さえることで、売却への希望が見えてきます。

多額の借入金がある会社をM&Aで売却する際には、まず売却価格へのこだわりを捨てておくことが第一です。

ご自身が思っている会社の価値と第三者(買い手候補)から見た会社の価値が乖離していると、売却の実現は不可能です。

売却価格へのこだわりを捨てたうえで、以下4つのポイントを押さえておきましょう。

- 会社の売り時を逃さない

- 早めに専門家へ相談する

- 少しでも借入金を返済してからM&A実行に動き出す

- 仕組み化で会社の価値を高めておく

5-1 売却価格へのこだわりを捨てておく

多額の借入金を抱えている会社の売却を考えているのであれば、まずは売却価格へのこだわりを捨てておきましょう。

あまりにも高い理想を掲げていると、買い手として名乗りを上げてくれる会社は限りなくゼロに近いです。

買い手は企業買収を「投資」として考えています。

買い手が企業を買収する目的は、売り手に投資した金額を回収し、さらに利益を上げていくことです。

そのため、投資した金額の回収が難航すると考えられる買収は行いません。

借入金の多さに対して売却希望価格が強気すぎる…。買収価格を回収するまでに一体何年かかるのだろう。こんな会社は要らないよ。

「買い手が借入金も引き継いでくれる」ということを忘れずに、金額にこだわらず「売却の実現」を目指しましょう。

5-2 会社の売り時を逃さない

借入金が多い会社は、多くの場合において業績が下落傾向にあります。

業績が落ちているということは、会社の価値がどんどん落ちている状態イコール売却価格も下がっているということです。

そのような会社は「今が一番いいとき」である可能性が高いため、早急な売却の検討が必要です。

業績が下落していない場合は「売れやすい時期」での売却がおすすめです。

借入金の有無にかかわらず、会社には売りやすい時期と売れにくい時期が存在します。

会社が売れやすい時期とは、業界全体の需要が高まっている時期です。逆に業界の需要が低迷している時期は、会社が売れにくい時期といって良いでしょう。

業界全体の需要については、上場企業の株価が1つの目安となります。会社売却を検討する際には、上場している同業種の株価をチェックしておきましょう。

5-3 早めに専門家へ相談する

会社売却は多くの社長にとって、初めての経験かと思います。

(中には会社設立と売却をくり返すシリアルアントレプレナーなどという人の存在もありますが、ここでは割愛します。)

現代はスマホやPCで欲しい情報がすぐに検索できるとはいえ、M&Aにはかなりの専門知識が必要です。

会社の売り時を逃さないためにも早めに専門家に相談し、売却への道筋を立てることをおすすめします。

M&A仲介会社の他に、商工会議所などの公的機関でも相談ができますよ。

5-4 少しでも借入金を返済してからM&A実行に動き出す

- 業績は回復傾向にある

- 希望のM&A完了時期までまだ余裕がある

売却を検討している会社が上記の状態に当てはまる場合は、M&Aへ向けて動き出す前にある程度借入金を返済しておくことをおすすめします。

なぜなら借入金は少なければ少ないほど買い手が見つかりやすく、借入金が与える売却価格への影響も抑えられるからです。

実際に2年前は債務超過だった会社が、1年で債務超過を解消できた事例も存在します。それだけで買い手候補へ与える印象がガラッと変わりますよ。

適正な借入金額の目安としては、月商の3倍~4倍程度だといわれています。

時間に余裕があり返済の目途が立てられる場合は、自社の借入金額が目安内に収まるように調整しておきましょう。

ただし、会社の立て直しに失敗すると借入金がさらに増える可能性もあります。このあたりの見極めはとても重要なので、判断を誤らないよう注意しなければなりません。

5-5 仕組み化で会社の価値を高めておく

- 業績は回復傾向にあり、借入金額を減らせそう

- 希望のM&A完了時期までまだ余裕がある

売却を検討している会社が上記の状態に当てはまる場合は、売却活動を開始する前に会社の価値を高める施策を打ちましょう。

会社の価値はそのまま売却価格に反映されます。

そのためたとえ借入金額が大きくても、他の部分に価値を見出せる企業であれば、買い手が付く可能性は高まります。

会社の価値を高める具体例としては技術力や販売力の向上などが挙げられますが、どの会社にもすぐに取り組める施策として会社の仕組み化がおすすめです。

自社独自の再現性のある仕事のやり方を作ること。属人的な仕事を極力排除して、誰でもその仕事を再現できるようにしていく仕組みを作る

つまり、今まで個人の能力や裁量に頼っていた仕事を細分化しマニュアルに落とし込むことで、誰でも再現できる仕事の仕組みを作るのです。

- 消耗品の発注タイミングと発注方法をマニュアル化し、適切なタイミングで誰でも発注できるような仕組みを整える

- 共同で使用する備品の定位置を決め、使う際のルールを作る

- 人事評価の制度を整え、客観的かつ中立の立場で判断できる仕組みを作る

このようにして作られた仕組みは会社独自の強みとなり、資産になります。

仕組みが買い手に評価されれば、売却にとってプラスになることはいうまでもありませんね。

まとめ

会社に借入金がある状態でも、M&Aで売却することは可能です。

借入金がある会社を売却する主なM&Aスキームは、以下の4つが挙げられます。

- 株式譲渡

- 合併

- 会社分割

- 事業譲渡

使用するM&Aスキームは、自社の状況やM&Aで達成したい目標に応じて適切な選択が必要です。

ただし、どのスキームを使用する場合でも、借入金が多いほど会社売却の難易度は上がるといって良いでしょう。

多額の借入金がある状態で会社売却を実行すると、希望通りの売却価格が付かなかったり、そもそも売却先が見つからなかったりする可能性があります。

そのため早めに専門家へ相談し、売却価格へのこだわりを捨てる・会社の売り時を逃さないなどいくつかのポイントを押さえた売却活動が必要です。

また、債務超過に陥っている会社でも売却の可能性はゼロではありません。

債務超過の会社を売却するには自社の強みを明確にし、その強みを必要としている買い手候補に出会えるかどうかがポイントです。

自社の強みが見当たらない・分からないという場合は、会社の仕組み化を実施し新たな強みを作ることをおすすめします。

借入金があるからといって、会社売却を諦める必要はありません。理想のM&Aを実現するために、まずはM&Aの専門家へ相談してくださいね。

2.png)