M&Aにおける重要なプロセスの1つに、デューデリジェンスがあります。デューデリジェンスとは、M&Aの契約前に、買い手企業が売り手対象企業の実態について徹底的に調査することです。

本記事では、デューデリジェンスがどのようなものなのかや、種類・方法・必要期間・売り手が注意する点について解説しています。

デューデリジェンスについて詳しく知りたい方や、売り手としてデューデリジェンスに臨む予定のある方は、本記事を参考にしてください。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:デューデリジェンスとは

デューデリジェンス(Due Diligence)は、当然行われるべき(Due)注意・努力(Diligence)と直訳されます。

中小企業のM&Aにおけるデューデリジェンスは、買い手企業が売り手対象企業もしくは買収予定事業に対して、その実態を念入りに調査する行為を指しています。

デューデリジェンス以前の買い手は、売り手から提出された書類からしか情報を得られません。

一方的な資料では客観性や信頼性に欠けるうえ、買収後に事業継続に支障をきたすような大きなリスクが隠れていたり、売主自身が感知していないリスクが存在したりすることもあります。

買収後にリスクを背負うのは買い手側のため、デューデリジェンスを実施し、リスクの有無などについて確認するのです。

デューデリジェンスの結果に基づいて、買い手は改めて買収の是非や買収価格を検討し、売り手に提示します。

2章:デューデリジェンスの種類

デューデリジェンスは売り手企業をあらゆる側面から調査します。主なデューデリジェンスの種類は、以下の通りです。

それぞれのデューデリジェンスについて、以下で詳細をみていきましょう。

2-1 セルサイドデューデリジェンス

デューデリジェンスは買い手が費用を負担して専門家へ依頼し調査を行うことを指しますが、売り手が売り手企業に対してデューデリジェンスを実施する場合があります。

これをセルサイドデューデリジェンスといいます。

つまり売り手である私が、売却しようとしている自社に対してデューデリジェンスを行うということですね。

M&Aにおいて、売り手が把握していなかったリスクを買い手がデューデリジェンスで見つけた場合、必ずといっていいほど取引価格の減額などが要求されます。

そのため売り手が満足のいく価格でのM&Aを実現するには、自社の問題点を事前に把握し、対処しておく必要があるのです。

中小企業の場合は特に簿外債務が発生しやすい会計の仕組みになっていることから、近年ではセルサイドデューデリジェンスの必要性が認識されはじめています。

2-2 事業デューデリジェンス

事業デューデリジェンスは、売り手対象企業の事業実態を正確に把握するために実施します。

ビジネスモデル・取引状況・市場の環境・技術の発展・関連法規の変遷・競合他社・新規参入に関する障壁・コストの分析 など

買い手は上記の項目を、売り手経営者やキーマンへのインタビューを通じて探ります。

その結果を元に今後の事業継続の安定性や成長性について予測し、M&A取引価格の妥当性や取引成立後のシナジー創出等の評価を実施します。

2-3 財務デューデリジェンス

財務デューデリジェンスは、売り手対象企業の財務状況や財務リスクを詳細に調査するデューデリジェンスです。

買い手は財務デューデリジェンスの結果を元に財務に関わるリスクを特定し、将来の事業計画の基礎となる損益およびキャッシュフローの予測を行います。

財務デューデリジェンスの実施にあたり、買い手企業は売り手に以下の事項に関する書類提出を要求します。

- 不動産

- 動産

- 債権(売掛金・貸付金など)

- 有価証券 など

デューデリジェンスを実施する前段階で提出している決算書なども、調査対象となりますよ。新たに提出を求められた書類に関しては、早急に用意して買い手に開示してくださいね。

たしかに。提出を求められてから該当書類を探していたのでは、いつまで経ってもデューデリジェンスが始められませんものね…。

財務デューデリジェンスは、多くのケースで会計事務所や監査法人などの公認会計士が担当します。

2-4 税務デューデリジェンス

税務デューデリジェンスでは、税務申告内容や納税状況など、売り手対象企業の税務に問題がないかを調査します。

税務デューデリジェンスで税務リスクが高いと判断された際には、M&Aの手法(スキーム)を変更する場合もあるほどです。

そのため税務デューデリジェンスは、デューデリジェンスの中でも重要な調査のひとつだといえるでしょう。

税務の専門家である税理士に依頼することが多いですよ。

2-5 法務デューデリジェンス

法務デューデリジェンスは、買い手が売り手対象企業の法的問題点を洗い出すための調査です。

主な目的は、紛争トラブルや偶発債務などの企業価値を損なう要素が隠れていないかを調査することです。

また、重大な問題点とまではいかなくても、M&A契約の内容やスケジュールなどに影響を及ぼす問題点が隠れていることもあります。

そのため法務デューデリジェンスは、M&A取引において必ず実施すべき項目だといえるでしょう。

法務デューデリジェンスでは、特に訴訟リスクと許認可に重点を置く傾向があるため、外部の弁護士に依頼するケースが多くなっています。

2-6 人事デューデリジェンス

人事デューデリジェンスでは、売り手対象企業の従業員構成・配置・労働条件・キーマンの状況・労務管理などを精査し、問題点を洗い出します。

これは、M&A実施後の事業が円滑に継続できるかを判断するための調査です。またM&A後の売り手対象企業は、買い手を親会社とするグループ企業になります。

グループの人事制度や組織への緩やかな統合が無理なく行えるかどうかの判断にも、人事デューデリジェンスの実施が欠かせません。

2-7 ITデューデリジェンス

売り手対象企業のITシステム運用・IT資産・IT戦略などを調査するデューデリジェンスが、ITデューデリジェンスです。

買い手はM&A成立後に、両社のITシステムを統合しなければなりません。売り手企業でIT化が進んでいない部分があれば、IT化を進めるための投資も必要です。

そのためITデューデリジェンスを実施し、買収後のシステム統合に関する障害や投資費用について予測し、適切に事業計画へ反映します。

2-8 その他のデューデリジェンス

上記に挙げたデューデリジェンス以外にも、必要に応じてさまざまな種類のデューデリジェンスが実施されます。

例えば売り手対象企業が複数の不動産を所有している場合、不動産デューデリジェンスを実施して、登記内容や資産価値などの調査を行うケースがあります。

不動産デューデリジェンスは、主に不動産鑑定士に依頼することが多いです。

また、売り手対象企業が環境問題を抱えていないかどうか、環境デューデリジェンスを実施する場合もあります。

3章:デューデリジェンスを行う方法

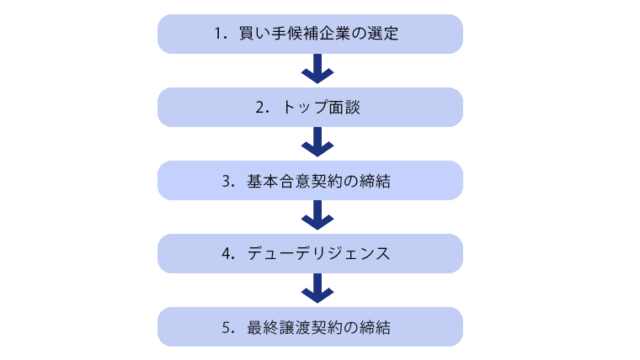

デューデリジェンスは、M&Aの基本的な条件について売り手・買い手双方が合意した際に締結される基本合意契約の後に実施されます。

2章でデューデリジェンスの種類について解説しましたが、全て行うと膨大な費用と期間がかかるため、自社に必要な項目のみに絞って実施されるケースが大半です。

買い手はまず実施するデューデリジェンスを決定し、必要な専門家を集め調査チームを結成します。その後、手順に沿ってデューデリジェンスを進めます。

ここでは、デューデリジェンスがどのような手順で実施されるかを確認していきましょう。

デューデリジェンスは買い手によって実施される項目ですよね?売り手である私は特に何もしなくて良いのでしょうか?

デューデリジェンスが滞りなく進められるように、全面的に協力する必要がありますよ。そのためにも手順を確認し、どのような協力が必要になるのかを確認しておきましょう。

3-1 資料の開示および分析

買い手は調査する範囲を決めた後、売り手に対して必要な資料の開示を請求します。

売り手および売り手対象企業はさまざまな資料の開示要求や質問に応じなければならず、その負担は決して軽くありません。

売り手だけでは対応しきれないケースも少なくないので、必要に応じて会計士・税理士・弁護士などによるサポートを受けましょう。

売り手は開示した資料に重大な不備があったり質問への回答に虚偽があったりしないように、最大限の注意を払う

もし開示した資料に不備や嘘が見つかると、デューデリジェンスの期間が延びたり買い手からの信用を損なったりする恐れがあります。

請求した資料が開示された後に、買い手によって資料の分析が行われます。

3-2 現地での確認

特にホテル・旅館・ゴルフ場などの不動産を取引する際には、現地での確認が欠かせません。建物の外観および構造・経年劣化・土地の境界・近隣の様子などを、専門業者を入れて確認します。

上記以外の取引においても、現地を買い手自身の目でしっかりと確認することは、非常に重要な作業です。

現地確認は、従業員にM&Aの実行を察知されないよう最大限の注意を払って実施されます。売り手は従業員に残業や休日出勤をさせないなど、スムーズな実施に協力しましょう。

3-3 マネジメント層へのインタビュー

デューデリジェンスの際は資料の分析だけでなく、マネジメント層などに対してインタビューが行われることも多いです。

なぜなら、売り手から提示された資料だけでは売り手企業の全てを把握することは難しいからです。

そのため売り手から提示された資料等を補足する目的で、マネジメント層に対するインタビューが実施されます。

インタビューはマネジメント層だけでなく、重要な施設を管理している担当者に対して行われるケースもあります。

3-4 報告書の作成

調査が完了したら、調査チームは調査結果を報告書にまとめます。

買い手企業は調査報告書を参考に、M&Aの実施や買収金額などの条件についてあらためて検討します。

そしてデューデリジェンスの結果を基に再び売り手企業と交渉を重ね、その内容に双方が合意すれば最終契約書の締結です。

デューデリジェンスで問題点が見つかった場合は、買収価額を引き下げたりM&A成立までに問題点を解消してもらったりするなどの対処を行います。

デューデリジェンスの結果、買収するリスクがあまりにも大きいと判断された場合は、M&A交渉が破談になる可能性もあるので注意してくださいね。

4章:デューデリジェンスに必要な期間

それぞれの案件によっても大きく異なりますが、中小企業の場合はスムーズに進めば1ヶ月~1ヶ月半程度で完了できるでしょう。

ただし、上記の期間はあくまでもスムーズに進んだ場合の目安です。

買い手は早めに調査チームを結成し、必要な資料等のリストを作成するなど、準備を進めておきましょう。

売り手は要求された資料を速やかに開示したり現地確認の日程調整に協力したりするなど、スムーズな進行に協力してください。

5章:デューデリジェンスの費用相場

専門的な調査を行うデューデリジェンスは、それぞれの項目に対して専門家に依頼して実施するケースが一般的です。

そのためデューデリジェンスの費用とは、専門家へ支払う報酬となります。

しかしながら、どのデューデリジェンスを実施するかや依頼する専門家によっても必要な報酬は異なるため、一律の費用相場というものはありません。

ここではあくまでも参考例として、以下に費用相場の目安を提示します。

| 実施するデューデリジェンス | 依頼する専門家 | 費用相場目安 |

| 法務デューデリジェンス | 弁護士 | 50万~200万円以上 |

| 財務デューデリジェンス | 公認会計士 | 50万~100万円以上 |

| 税務デューデリジェンス | 税理士 | 50万~100万円以上 |

上記の費用は買い手が支払うものです。もしデューデリジェンスの結果、M&Aそのものが破談になるようなことがあれば、買い手が支払ったデューデリジェンス費用は無駄になってしまいます。

そのようなことにならないために、売り手側は嘘偽りのない情報を開示し、誠意を持ってデューデリジェンスに協力しましょう。

6章:デューデリジェンスを実施する際に売り手が注意すべき3点

デューデリジェンスは主に買い手が主体となって行う作業ですが、スムーズな進行のためには売り手の積極的かつ全面的な協力が欠かせません。

なぜなら、売り手の協力体制が不十分なままデューデリジェンスを実施すると工程に遅れが生じるだけでなく、リスクの見落としがあるなどして後にトラブルへ発展する可能性が高まるからです。

買い手から求められることに応じるだけでなく、売り手自身が能動的に協力できるような体制を整えておきましょう。

6-1 現地確認を行うタイミング

3-2でも述べた通り、デューデリジェンスの重要な工程の1つに現地確認があります。ただし、従業員にM&Aの実施を察知されてはいけません。

不審に感じた従業員から根も葉もない噂が流れるリスクがあるので、なるべく従業員のいないタイミングを見計らって行う必要があるんですよ。

従業員に気取られないタイミングは、売り手が主導となって図る必要があります。

業種によっては残業や休日出勤を禁止するなど、買い手が現地確認を実施しやすい環境を整えましょう。

6-2 情報開示計画の立案

売り手は、買い手へどこまで情報を開示するかについて、事前に決めておく必要があります。

開示する情報が少ないと、買い手は売り手対象企業について適切な判断ができなくなる可能性があります。それは買い手にとって、不安材料となるでしょう。

逆に多くの情報を開示しすぎると情報漏えいのリスクが高まり、その後の事業展開に支障をきたす可能性が少なからず発生します。

どこまで情報を開示すべきかは、専門家と相談しながら適切に設定する必要があります。

6-3 専門家との連携

前述した現地確認のタイミングや情報開示計画の立案など、デューデリジェンスでは慎重かつ過不足のない対応が求められます。

しかしながら売り手のほとんどはこれが初めてのM&Aであり、適切な対応の見極めには困難を生じるでしょう。

売り手は、デューデリジェンスをスムーズに進めるだけでなくM&Aそのものを成功させるためにも、M&Aの知識と経験が豊富な専門家のサポートを受けることをおすすめします。

おすすめは、M&Aの相談から取引完了までをトータルでサポートしてくれるM&A仲介会社へ依頼することです。

まとめ

デューデリジェンスは、買い手企業が売り手対象企業もしくは買収予定事業に対して、その実態を念入りに調査する行為を指しています。

売り手対象企業は買収する価値があるか、買収するとしたらどのくらいの買収価額が適正かなどを的確に把握するために、M&Aにおいてデューデリジェンスは欠かせない工程となっています。

デューデリジェンスには事業デューデリジェンス・財務デューデリジェンス・税務デューデリジェンスなどさまざまな種類がありますが、全てを実施するわけではありません。

買い手に膨大な費用負担がのしかかることからも、自社に必要な項目のみに絞って実施されるケースが大半です。

デューデリジェンスの実施にあたり、売り手は積極的かつ全面的な協力が求められます。スムーズに工程を進めるためにも、情報開示計画を立案しておくなどの準備を整えておきましょう。

2.png)