M&Aを実行するために買い手候補企業を探しているのですが、提示された買収価格について知りたいです。

提示された価格に何か疑問や不満な点があるのですか?

今回3社の買い手候補企業から希望買収価格の提示があったのですが、三者三様というか…。あまりにも価格にバラつきがあったので、何を信じたらいいのか分からなくなってしまいました。

M&Aの実行を決意し、買い手探しを始めた社長。

株式譲渡で会社を丸ごと譲渡して引退を望んでいるのですが、買い手候補企業から提示された買収価格のバラつきに戸惑っているようです。

なぜ提示された買収価格に大きなバラつきが出るのでしょうか。

- M&Aで買い手候補企業から提示される買収価格の意味

- 買収価格をアップさせるコツ

良い条件でのM&Aを望んでいる経営者様は必見です。

1章:買い手候補企業から提示された買収価格は売り手への期待値

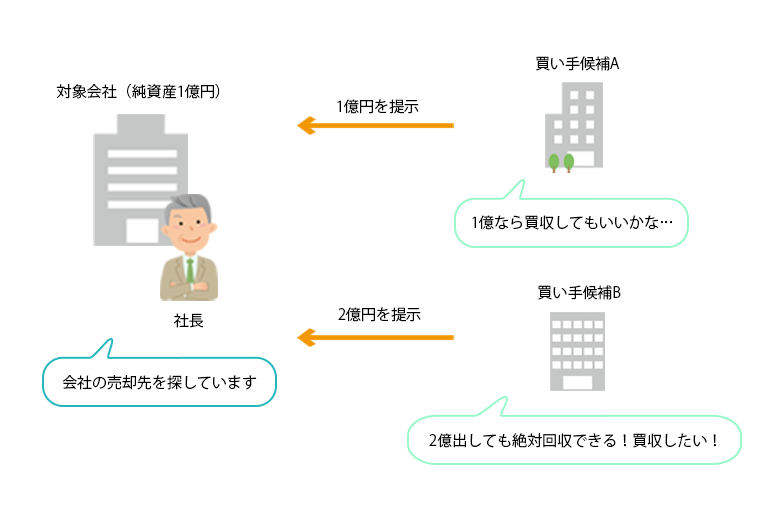

M&Aでは、買い手として名乗りを上げた企業から買収の希望価格が提示されます。

しかし複数の買い手候補が名乗りを上げたとき、提示された買収希望価格には大きな開きがあるケースも。

この価格の開きは一体何なのでしょうか。買い手企業の経済力?

実は買収希望価格というのは、買い手候補企業が売り手に対して抱いている期待値なのです。

売り手に対する期待が大きい=多くの利益が見込めると買い手候補が判断すれば、買収価格はそれに応じてアップします。

一方で売り手に対する期待が小さい=買収してもあまり利益を見込めないと買い手候補が判断した場合は、買収価格も低く抑えられるというわけです。

なるほど。買収したら利益を生み出してくれそうな会社には高値が付くというわけですね。

買い手候補は、近い将来事業で回収できそうな金額での買収を望んでいます。買い手にとって多額の利益をもたらしてくれそうな会社は、高値が付く可能性が高いですよ。

実はこの期待値には「のれん」という名称が付いています。

買収価格から会社の純資産を差し引いた金額が、具体的な期待値の金額です。

自社に付いた期待値の具体的な金額を知りたい人は、計算してみても良いかもしれません。

2章:買い手候補企業から買収価格が提示されるタイミング

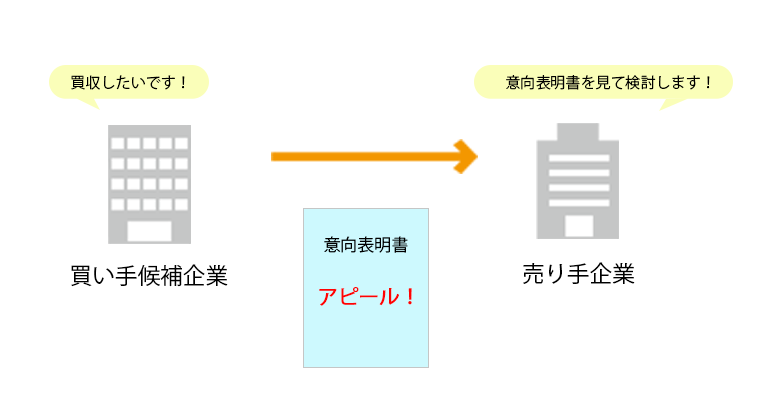

買い手候補が買収の意思を売り手へ示すタイミングで、買収価格の提示が行われます。

具体的には買い手候補が買収の名乗りを上げ、売り手とのトップ面談が行われた後に提示されるケースが多くを占めています。

買い手候補から「意向表明書」という書類が提出され、その中に買収価格への言及がされているケースが多いですよ。

売り手は提出された意向表明書を資料として買収価格やその他の条件を吟味し、買い手候補を1社へ絞り込む作業を行います。

買収希望価格が買い手候補を絞り込む要素の1つになるということですね。

なるべく良い条件で売却したいですものね。ただし、あまりにも高値を付けてくる買い手候補には注意が必要です。

買い手として選ばれたいがためにわざと高値を付け、後のデューデリジェンスで価格を減額してくる企業に注意

提示された買収希望価格が高けりゃいいってものでもないのですね…。難しいです。

このような事態を避けるためには、提示された買収希望価格の根拠を冷静に確認することが重要ですよ。

3章:M&A成功のコツは「買収したい」と思われる企業になること

M&Aで買い手候補から提示された買収希望価格は、売り手に対する期待値です。

逆にいうと、買い手候補企業から「買収したら良いことが起こる」と期待される企業になることが、M&A成功のコツといえるでしょう。

買い手候補企業から「買収したい」と思われるための具体的なポイントは以下の通りです。

- 買い手の弱みを補える要素(ノウハウや技術など)を持っている

- 買い手が参入したい事業を行っている

- 買い手が広げたい商圏にネットワークを持っている

- 買い手が強化したい要素に強みを持っている

つまり、買い手が自社の発展にとって必要だと感じた売り手には、大きな期待値が付く可能性が高いのです。

買い手は経営戦略の一環としてM&Aを行っています。つまり買い手が求めているのは「自社を飛躍的に発展させてくれる売り手」なのです。

なるほど。売り手としても「この会社とM&Aを実行したらすごいことが起こりそう」と思える買い手を選ぶことが重要ですね!

4章:M&Aで買収価格をアップさせるポイント

M&Aで買い手候補企業から「買収したい」と思われる売り手になるためには、いくつかのポイントが挙げられます。

とはいえ「自社の強みを持つ」とかそういうことでしょう?胸を張って「これが強みです!」といえる部分がなかなか見つからないんですよ…。

うふふ。そう仰るのではないかと思って、自社の強み自体を作り上げる方法もご紹介しちゃいます。

自社の強みを作り上げる方法!ぜひ知りたいです!

4-1 会社を仕組み化する

自社独自の強みを作り出す最もおすすめな方法が、会社の仕組み化です。

自社独自の再現性のある仕事のやり方を作ること。属人的な仕事を極力排除して、誰でもその仕事を再現できるようにしていく仕組みを作る

つまり「Aさんにしかできない仕事」だったものを「誰でもできる仕事」にする仕組みを作るのです。

仕組み化されている会社は業務フローが明確にマニュアル化されているため、いつ誰が行っても同じ結果が得られます。

- 消耗品の発注タイミングと発注方法をマニュアル化し、適切なタイミングで誰でも発注できるような仕組みを整える

- 共同で使用する備品の定位置を決め、使う際のルールを作る

- 人事評価の制度を整え、客観的かつ中立の立場で判断できる仕組みを作る

正しく仕組み化を行うと、構築された仕組みそのものが会社にとって独占的な資産になり、自社独自の強みとなります。

仕組み化で作り上げた業務フローやマニュアルに価値が見いだされるというわけですね。

その通りです。どんな業種の会社でも取り組めるため、自社に強みが欲しい企業はぜひ導入を検討してくださいね。

導入するためにはどのようなアクションが必要ですか?

仕組み化に関するセミナーや講座に参加する方法がありますよ。かくいう私も”仕組み経営コーチ”の1人です。良かったらご相談くださいね。

4-2 向こう3年分の事業計画書を作成する

社長は向こう3年分の事業計画書を作成していますか?

え、えーと…。ざっくりとした計画…なら…。というか、M&Aを検討しているのに未来の事業計画を作成するのですか?

「未来に対する明確なビジョンを持っている」という点が、買い手へのアピールポイントになるのですよ。

実は、事業計画書を作成している中小企業は決して多くありません。

なぜなら、多くの中小企業が今もなお社長自身の感覚や、今までの慣習に頼った経営を行っていると考えられるからです。

そのような企業が多い中で「明確なビジョンと数字を基に未来を描いている」企業はキラリと光る存在といえるでしょう。

事業計画書の存在は、買い手にとっても買収の判断を手助けしてくれる材料となります。

そのため事業計画書を作成している企業は、作成していない企業に比べて買い手が付きやすく、良い条件でM&Aを実行できる可能性が高まるのです。

4-3 自社の強みを活かせる買い手を探す

M&Aで買収価格をアップさせるコツの1つとして、自社の強みを活かせる買い手探しが挙げられます。

企業買収を検討している買い手は、会社をより発展させるために経営戦略の一環としてM&Aを選択します。

そのため買い手企業を成長させられる部分に強みを持っていると、買収価格のアップに繋がる可能性が高いのです。

つまり売り手が持っている「強み」を欲しがっている買い手候補を探すことが、良い条件でのM&A成功を引き寄せてくれるというわけです。

なるほど。その「強み」に、先ほど出てきた仕組み化や事業計画も含めることができるんですね。

その通りです。強みの数は多ければ多いほど有利ですよ。

まとめ

M&Aでは買い手候補企業が名乗りを上げた際に、買収希望価格の提示も行われます。

具体的には、トップ面談を行った後に提出される意向表明書に買収希望価格が記載してあるケースが多いようです。

この買収希望価格は売り手への期待値であるため、買い手候補企業ごとにバラつきが見られるという特徴を持っています。

買い手候補企業にとって多くの利益をもたらしてくれることが予想される売り手に対しては、高値が付く可能性が高いのです。

- 買い手の弱みを補える要素(ノウハウや技術など)を持っている

- 買い手が参入したい事業を行っている

- 買い手が広げたい商圏にネットワークを持っている

- 買い手が強化したい要素に強みを持っている

上記のような買い手が「欲しい」と思っている点に強みを持っていると、期待値の高まりが考えられます。

さらに会社の仕組み化を実行したり事業計画書を作成したりすることで、より売り手としての魅力をアップできます。

ただし、待っているだけでは良いお相手と巡り合うことはできません。

売り手としても自社の強みを活かせる買い手を探し、積極的にアピールしていきましょう。

自社の強みの作り方や活かし方は、専門家に相談すると無駄なくスピーディーに解決できますよ。

わたしたちインバーサルコンサルティングは仕組み化×M&Aで社長の豊かなリタイアを全面的にサポート致します

無料相談は匿名でご利用いただけるため、お気軽にご相談ください。