M&Aでの会社売却を単純な意味で表すとセルアウト(Sell out)となりますが、日本ではこれをバイアウト(Buy out)と呼ぶ場合があります。

中小企業の場合、10億円でのバイアウトはなかなか難しいと感じるかもしれません。

しかし業績や売却タイミングによっては実現する可能性があり、実際に中小企業が大手から10億円超で買収された事例も存在します。

そこでこの記事では、中小企業を10億円でバイアウト(会社売却)するための方法とポイントを解説します。

M&Aで会社売却を考えている人はもちろん、企業価値を高めたい人もぜひ参考にしてくださいね。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

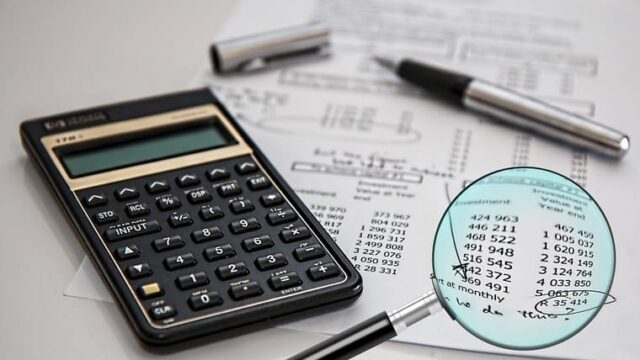

1章:10億円でバイアウトするためにまず希望売却価格の目安を計算しよう

会社を企業価値10億円で売却したいのであれば、まずはどれくらいの営業利益を上げている必要があるのかを計算する必要があります。

その際に使用する計算式は以下の通りです。

10億円(希望売却価格)=EBITDA(営業利益+減価償却費)×3~5倍-純有利子負債

※純有利子負債とは、有利子負債から現預金の額を引いた金額です。

※EBITDAにかけられる3~5というのは類似会社のEBITDA倍率を指しています。実際には同じ業界の上場企業の平均の倍率を使用しますが、会社の規模の違いから3~5倍となるケースが一般的です。

具体的な例を出して計算してみましょう。

減価償却費が1,500万円で、純有利子負債が1億円(有利子負債3億円・現預金2億円)ある会社の目指すべき営業利益をyとします。

計算式は以下の通りです。

10億円=3~5(y+1,500万)-1億

計算の結果、かける数を3にした場合は3億5千万円と少々、5にした場合は2億500万円となりました。

つまり、減価償却費が1,500万円で純有利子負債が1億円(有利子負債3億円・現預金2億円)ある会社の場合は、2~3億円超の営業利益が必要なのです。

2~3億円と聞いて「まだまだ足りない」と感じた社長もいると思いますが、「意外と少ない」と思った社長もいるかもしれませんね。

ただし油断は禁物です。M&Aの売却相場というのはケースバイケースで大きく異なります。

たとえ3億円の営業利益があったとしても、必ず10億円でバイアウト(会社売却)できるとは限りません。

高値でバイアウト(会社売却)するためには、いくつかのポイントをクリアする必要があります。

2章:会社を10億円でバイアウトするためのポイント

10億円でバイアウト(会社売却)できる目安の営業利益を達成していたとしても、他の条件を満たしていないと売却価格は抑えられてしまう可能性が高いです。

ここでは、10億円でバイアウト(会社売却)するために満たしておきたいポイントをご紹介します。

M&Aの手続きを開始する前から取り組めるものもありますので、しっかりとチェックしておきましょう。

2-1 自社の強みを明確にしてしっかりとアピールする

M&Aで会社を売却する際にまず大切なのは、自社をしっかり売り込むという点です。

これは、いくら良い商品を作っていても顧客を獲得しなければ売上に繋がらない、というビジネスの基本と同じです。

特に非上場企業では公開されている情報が限られているため、情報を提供するためにも強みのアピールは重要です。

自社の強みを洗い出し、買い手候補の企業にしっかりとアピールして売り込みましょう。

買い手候補企業に自社を売り込む際のポイントは、買い手に「欲しい」と思ってもらうことです。

具体的な強みとしては、優秀な人材・他社にはない独自の技術・安定した取引先などが挙げられます。

また、買い手企業の目的が新規事業参入である場合には、実績や販売網などが高く評価されることもあります。

買い手企業の需要に応えられる強みを持っている売り手企業は、10億円での会社売却を目指せる可能性が高まるといえるでしょう。

2-2 経営者の考え方や企業理念に共感してくれる買い手を選ぶ

経営者の考え方や企業理念など、数字として見えない部分を買い手候補企業に伝え、共感を得ることも10億円でバイアウト(会社売却)するためのポイントです。

なぜなら、経営者の考え方や企業理念が近い会社同士の方が、M&A後も順調に業績を上げ続けられる可能性が高いからです。

企業理念の近い会社同士であれば、M&A後に従業員が受ける環境の変化が少なく、新しい会社に馴染みやすい環境であるといえるでしょう。

また、経営者の考え方や企業理念が浸透している会社では、会社の雰囲気・風土・環境などが従業員にとって働きやすい会社であることが多く、業績にも好影響を与えています。

実際に厚生労働省の調査によると、働きやすい職場は離職率が低い傾向にあるのです。

そのため離職率の低さはそのまま会社の強みともなるのです。

買い手側が売り手側の理念に共感し、買収後の業績にプラスになると判断すれば、10億円でバイアウト(会社売却)できる可能性が高まります。

2-3 質の高いM&A仲介会社に相談する

M&Aで10億円でのバイアウト(会社売却)を目指す際は、適切な買い手企業の選定が大切です。

質の高いM&A仲介会社に相談すれば、M&A業者の持つ広いネットワークから希望の条件に合った買い手候補企業を探せる可能性が高まります。

さらに、自社の企業価値の算定をはじめとしたM&Aで必要な全ての事項において適切なサポートを受けられ、10億円でのバイアウト(会社売却)を後押ししてくれます。

また会社売却においては、自社の強みや特徴を丁寧に言語化し、魅力を存分に伝えるための企業概要書(IM)作りがとても重要です。

そのため自社のビジネスをしっかりと理解し、社長の目線からものごとを捉えてくれる担当者を選んでください。

3章:会社の売却価格はシナジー効果などの外部要因に期待しすぎないようにしよう

高値で会社売却を実行するためのポイントの1つに、シナジー効果が挙げられます。

シナジー効果が見込まれる会社は高値が付きやすい傾向にありますが、期待のしすぎは禁物です。

また、ごく稀にEBITDAの8~10倍で売却できた会社も存在しますが、こちらも決して期待しすぎないようにしましょう。

これらは時代の流れや参入している業界に大きく左右される要素です。

シナジー効果が見込まれる買い手候補を探すことはもちろん重要ですが、営業利益を増やしたり、会社を仕組み化したりして自社の企業価値を高めることを優先してください。

4章:会社を10億円でバイアウトするために会社の仕組み化で企業価値をさらに高めておこう

会社の売却価格を高めるためには、自社の価値を高めることが重要です。

会社を仕組み化することにより企業価値が高まり、10億円でバイアウト(会社売却)できる可能性が高まります。

4-1 仕組み化で企業価値が高まる理由

会社の仕組み化とは、自社独自の再現性のある仕事のやり方を作ることです。

具体的には、「この仕事はAさんにしかできない」「備品の発注はBさんじゃないと分からない」といった人に頼る仕事を極力排除します。

そして誰でもその仕事を再現できるようにしていく仕組みを作るのです。

ここで大切なポイントが「自社独自」の仕組みであることと、「再現性」があることの2つです。

自社独自の仕組み化を正しく行えば、会社の独占的な資産となります。その資産こそが、M&Aで会社を売却する際に高値が付く要因となるのです。

4-2 仕組み化のメリット

M&Aで会社売却を行う視点から見た仕組み化のメリットは、企業価値が高まり高値が付きやすくなるの1点に集約できます。

仕組み化が整っていると、企業は社長がいなくても業績を上げ続けられる会社へと成長します。

裏を返していうと、「誰が社長でも問題なく経営を続けられる会社」だといえるでしょう。

さらに、仕組み化された会社は事業承継もスムーズです。なぜなら、社長の仕事も多くが仕組み化され、社長として引き継ぐ事項が少ない傾向にあるからです。

事業承継がスムーズに行えるという点は、M&Aの会社売却において強みとなります。

買い手企業にとっては、買収後も事業がスムーズに行える可能性が高いというメリットが得られるのです。

一方の売り手社長にとってもメリットが得られます。高値で会社を売却できる可能性が高まるだけでなく、引継ぎが短く済めば早く第二の人生を歩み始められるのです。

まとめ

M&Aで10億円でのバイアウト(会社売却)を目標にするなら、まずは目安となる営業利益の算出から始めましょう。

10億円(希望売却価格)=EBITDA(営業利益+減価償却費)×3~5倍-純有利子負債

上記の計算式に自社の数字を当てはめ、目安となる営業利益を算出します。

もし目安をクリアしていても、それだけで必ず10億円でバイアウト(会社売却)できるとは限りません。

質の高いM&A会社に依頼したうえで自社の価値を明確にし、企業理念の近い相手を探すことが10億円でバイアウト(会社売却)する可能性を高めてくれます。

さらに会社を仕組み化し、自社の企業価値を高めましょう。会社を仕組み化しておけばM&Aが有利になるだけでなく、M&A以外の選択肢も選びやすくなります。

会社の仕組み化を自社のみで行うことは困難を伴うため、ノウハウを持った専門家の手を借りて行うことをおすすめします。

理想のM&A実現に向けて、1歩ずつ歩んでいきましょう。

2.png)