M&Aを検討している売り手にとって最も気になることといえば、売却価格なのではないでしょうか。

売却対象となる会社は、売り手が手塩にかけて育てた会社です。「一体いくらくらいで売れるのか」「いくらなら買い手が付くのか」と気になっている方は多いはずです。

そこでこの記事では、M&Aで会社を売却する際の価格について、目安・算出方法・決定要素を解説します。

売却価格をアップさせるポイントも公開していますので、M&Aの売却価格目安を知りたい方や少しでも高く売却したい方は、ぜひこの記事をお役立てください。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:M&Aに売却価格の目安はある?

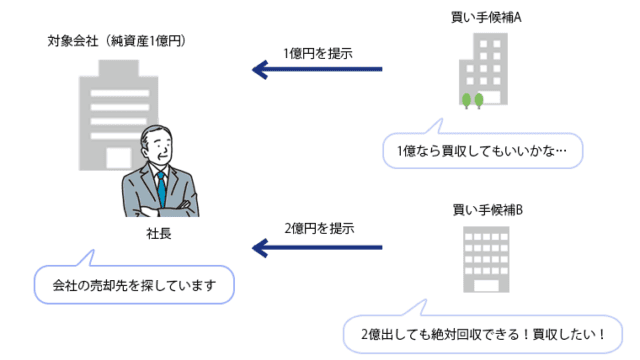

いきなり衝撃的な事実を発表します。実は、M&Aの売却価格には相場というものがほとんどありません。

M&Aの取引価格は、買い手が提示した価格に売り手が納得すると決まります。

そのため、買い手にとって魅力的な企業は、高い評価額を提示されることが期待できます。

その一方で、買い手があまり買収のメリットを感じないと判断した企業に提示される価格は、低くとどまるでしょう。

つまり、1社の売り手に対して複数の買い手候補が挙がっている場合、バラバラな買収価格が提示される可能性が高いというわけです。

とはいえ、ある程度の目安は必要です。一般的にM&Aで会社を売却する際には、取引価格の目安を以下の計算式で算出します。

時価純資産額+営業利益2~5年分

だいたいの目安が分かれば、売却に踏み切るか否かの判断ができますね。

そうですね。会社の将来を決める判断基準として役立つと思います。ただし、実際の売却価格とは異なる点だけ念頭に置いておいてくださいね。

上記の計算式を使用する際のポイントとして、純資産額を時価に置き換える点が挙げられます。

なぜなら、貸借対照表に記載された時点と現在では、資産価値が大きく異なる可能性があるためです。

できるだけ現実に即した売却価格の目安を算出するために、現時点での資産価値で計算してくださいね。

2章:M&Aで売却価格を決定する要素

M&Aの売却価格は、たくさんの要素を検討して決められます。

売り手企業が買い手にとって魅力的な要素を持っていると、価格に良い影響を与える可能性が高くなります。

その一方で買い手にとって魅力の乏しい企業の場合は、価格以前に買収そのものを見送られる可能性が高いです。

ここでは、M&Aで会社の売却価格を決定する要素についてみていきましょう。

2-1 純資産

M&Aの売却価格を決定するうえで最も分かりやすい要素が、純資産です。

たしかに、貸借対照表を見れば一目瞭然ですね。

その分かりやすさから、純資産は価格を決める際の根拠にしやすい要素となっているんですよ。

ちなみに純資産は、貸借対照表の簿価で考える場合もあれば、簿価を時価に修正した金額で検討する場合もあります。

2-2 顧客リストや取引先

M&Aの売却価格を決定する際には、売り手が持っている顧客リストや取引先の存在も大きな影響を与えます。

なぜなら買い手の中には、新たな顧客や取引先の獲得をM&Aの目的としている企業があるからです。

- 業界内のリーダー的企業と取引がある

- 他社と差が付けられる顧客が付いている

- 買い手企業が手に入れたい取引先を持っている

特に上記のいずれかに当てはまる場合は、売却価格に良い影響を与えられるでしょう。

2-3 優秀な従業員

人材=人財と表現することもあるように、優秀な従業員の存在はM&Aの売却価格にも良い影響を与えます。

高いスキルを持っていたり豊かな経験を持っていたりする従業員が多いほど、その影響は顕著に表れるでしょう。

特に専門的な資格を要する事業の場合は、有資格者が多いほど有利な条件での売却が可能になる可能性が高まります。

買い手の中には、優秀な人材の確保を目的としてM&Aに臨んでいる企業もあるんですよ。

2-4 M&A後に見込まれる利益

買い手は、M&A後に得られるであろう利益を考慮に入れて、買収価格を算出します。

つまり、M&A後に多くの利益を見込める場合は、売り手へ提示される取引価格も高くなる傾向にあるのです。

売り手企業に対する期待値が、提示される価格に反映されるということですね。

その通りです。これはM&A業界で「のれん」と呼ばれています。

2-5 市場価値

M&Aで売却価格を決定する要素の1つとして、その企業の市場価値が挙げられます。

同一業種や同一業界内で上場している企業の株式相場や、経営指標などをベースに算出されます。

2-6 無形固定資産

無形固定資産とは、目に見えない資産を指しています。

ブランド力・特許・著作権・商標権・企業文化・企業理念・ビジョン・ミッション・技術・ノウハウ・経営管理プロセス・業務フロー など

無形固定資産の特徴は、買い手側の需要によって大きく価値が異なることです。

しかし競合他社に負けない何らかの資産がある場合は、高い価値が見いだされる可能性が高いといえます。

これらの無形固定資産も、「のれん」にあたりますよ。

3章:M&A売却価格の具体的な算出方法

M&Aの取引価格は買い手が決めるものであり、たくさんの要素を検討して決定することがお分かりいただけたかと思います。

しかしいくら相場が存在しないとはいえ、価格決定のためには明確な基準が必要です。

そこでここでは、実際の売却価格を決定する際の算出方法について詳しくみていきましょう。

ここでは1章で解説した目安の価格ではなく、より具体的な売却価格の算出方法を解説しています。

3-1 コストアプローチ( 純資産法)

貸借対照表に記載されている純資産を基準に企業価値を算出する方法をコストアプローチといい、中小M&Aの現場で多く使用されています。

純資産とは、企業が所有する資産の総額から負債の総額を差し引いたもの

コストアプローチは、貸借対照表に記載されている純資産をそのまま企業価値の根拠とする簿価純資産法と、現在の実態に合わせて修正を行う時価純資産法に分けられます。

○簿価純資産法

簿価純資産法は、貸借対照表に記載されている純資産をそのまま根拠とする方法です。帳簿を見るだけで企業価値の根拠が分かるため、非常に分かりやすく簡単な方法です。

しかし会社の実情とかけ離れているケースも多いため、M&Aの現場で採用されることはほとんどありません。

○時価純資産法

中小M&Aの現場で使われるコストアプローチは、ほとんどがこの時価純資産法ですよ。

時価純資産法は、一定の基準日における資産を時価で再評価したうえで、同じく時価で再評価した負債を差し引いた実質資産額を算出する方法です。

- 土地の価値を現在の価値に修正する

- 有価証券の価格を現在の価格に修正する

貸借対照表に計上された金額を実態に即した数値に修正するため、より正確で客観性の高い企業評価が可能になります。

3-2 マーケットアプローチ(類似会社比準法・市場株価法)

マーケットアプローチはコストアプローチの次に使われる機会が多く、規模が近い他企業の企業価値や市場取引価格を基準にして企業価値を算出する方法です。

代表的な算出方法としては、類似会社比準法と市場株価法が挙げられます。

○類似会社比準法(マルチプル法)

類似会社比準法は、売り手企業と事業内容や会社の規模などが似ている上場企業を参考にする方法で、EV/EBITDA倍率を用いて算出します。

EV(企業価値)がEBITDA((営業利益+減価償却費)の何倍かを表す指標。

具体的な計算式は、以下の通りです。

EV/EBITDA=(株式時価総額+有利子負債-現預金)÷(営業利益+減価償却費)

算出方法はまず、売り手企業と業種・取り扱う商品やサービス・事業規模などが似ている上場企業をいくつかピックアップし、ピックアップした各企業のEV/EBITDAを算出します。

そして売り手企業のEBITDAに類似企業のEV/EBITDAの平均をかけ、その値から純有利子負債を差し引いたものが、類似会社比較法で算出される売却価格となります。

価格を求める計算式は、以下の通りです。

価格=(売り手企業のEBITDA×類似企業のEV/EBITDA)+(現預金-有利子負債-少数株主持分)

より正確な価格を算出するためには、似た要素を多く持つ企業をなるべくたくさんピックアップすることが重要です。

○市場株価法

市場株価法は、過去数カ月の平均株価を基準に企業価値を算出する方法です。

我が社は上場していないので、過去数ヶ月の平均株価といわれてもピンときません…。

無理もありません。実は、市場株価法を適用できるのは上場企業のみとなっています。「こんな方法もあるんだな」くらいの認識でOKですよ。

3-3 インカムアプローチ(DCF法)

インカムアプローチとは、企業が将来生み出すであろう利益を基準として、現在の企業価値を算出する方法です。

いくつか存在するインカムアプローチの中で、特に日本で多く採用されている算出方法は、DCF法です。

将来得られるであろうフリーキャッシュフローを基に企業価値を算出する方法

つまり、「この売り手は将来どれくらいのキャッシュを生み出してくれるのだろうか」という買い手側の観点から企業価値を算出するということです。

なるほど。買い手の立場で考えると、自然な考え方のように感じます。

DCF法の注意点としては、将来のキャッシュフローを正確に見積もる必要性が挙げられます。

そのため、正確かつ客観的に信頼できる事業計画書が必要です。

4章:M&Aで自社の売却価格の目安を知っておくメリット

M&Aで会社の売却を実行する際には、あらかじめ売却価格の目安を知っておくことをおすすめします。

なぜなら、以下のメリットを得られるからです。

それぞれの項目について、詳しくみていきましょう。

4-1 売却希望価格の目安を提示できる

M&Aプロセスへ臨むにあたり、自社の売却価格の目安は、売却希望価格の目安にもなります。

売却希望価格の目安を提示することで、金額面で買い手候補をある程度ふるいにかけられます。

それにより買い手候補は、本当に売り手企業に魅力を感じている企業のみに絞られるのです。

4-2 引退後に必要なお金が手に入るかの判断基準となる

中小企業では、経営者自身の引退を目的としたM&Aも活発に行われています。

経営者の引退をM&Aの目的とした場合、気になるのが「M&A後に生きていくために必要なお金が手元に残るか」という点です。

M&Aプロセスへ入る前に売却価格の目安を知ることで、必要なお金が手元に残るかどうかの判断が可能になるのです。

60歳で引退した場合、その後の人生に必要な生活費はおよそ7,700万円

M&Aには仲介手数料などの経費も発生します。それらを差し引いて計算することも忘れないようにしてくださいね。

4-3 M&Aそのものを実行するかどうかの判断基準になる

M&Aの売却価格の目安が希望していた金額に届いていない場合、M&Aの実行そのものを見送る判断も選択肢の1つになります。

会社の状況によっては、M&A実行の時期を改めたり後継者を探したりといった、M&A以外の選択肢を検討しても良いでしょう。

5章:M&Aの売却価格をアップさせるポイント

これまで手塩にかけて育ててきた会社を売却するのであれば、少しでも高く売りたいと考えるのは経営者としてごく自然な感情です。

M&Aの売却価格は固定ではないため、ポイントを押さえれば価格をアップさせられる可能性が高まります。

売却価格をアップさせるために押さえておきたいポイントは、主に以下の2点です。

5-1 自社の価値を高める

全ての商品にいえることですが、価値の高い商品には高い価格が付きます。たとえ価格が高くても、価値が高い商品には「欲しい」と思わせる魅力があるからです。

M&Aも同様に、価値の高い企業は高い値段で取引される傾向にあります。

そのためM&Aの売却価格をアップさせたいのであれば、自社の価値を高めることが効果的です。

自社の価値を高めるとは、売上を増やせばよいのでしょうか。

それももちろんアリです。しかし他にも自社の価値を高める要素はいくつかありますよ。

- 独自の技術・ノウハウ

- 優秀な従業員

- 魅力的な「仕組み」

- 企業理念・企業風土 など

そして自社の価値を高めるには、まず自社の強みを洗い出しておきましょう。

洗い出した強みを磨き上げることで企業価値が高まり、M&Aの売却価格に良い影響を与えてくれる可能性も向上します。

5-2 シナジー効果を見込める買い手を探す

前述のように、企業の価値が高いほど売却価格も高くなります。しかしM&Aには、買い手によって売り手の価値が異なるという事実があるのです。

買い手の多くは、M&Aに自社の更なる発展を求めています。そして、そのために必要な要素を持っている企業を買収したいと考えています。

つまり、買い手が欲している要素を持っている売り手には、高い価値が見いだされるというわけです。

M&Aで2社の統合により1+1以上の効果が出ることを、シナジー効果と呼んでいます。

このシナジー効果を見込める買い手を探すことがすなわち、「買い手の求めている売り手」になれる可能性を高めてくれるのです。

- 販路

- 技術

- 顧客や取引先 など

シナジー効果を見込める買い手を探すためにも、自社の強みを明確にしておきましょうね。

たしかに、自社の強みを見つけてそこを売り込んでいけばいいですもんね。自社の強みを欲しがっている買い手を見つけるイメージですね。

まとめ

M&Aで会社を売却する際の価格の目安は、以下の計算式で算出が可能です。

時価純資産額+営業利益2~5年分

ただし上記の計算式で導き出された数字は、あくまでも目安です。実際に買い手から提示される価格とは異なるケースの方が多いことを、念頭に置いておきましょう。

M&Aの会社の売却価格は、さまざまな要素を検討して決定されます。

また、買い手が欲している要素に強みを持っている企業は、売却価格がアップしやすいという事実があります。

できるだけ良い価格で売却を成功させるためには、自社の強みを磨き上げ、シナジー効果を見込める買い手を探すことがポイントです。

なるべく良い価格での売却を実現するためには、信頼できる専門家に相談することも重要です。無料相談を活用して、専門家との相性を確かめてくださいね。

2.png)