後継者不足や業績悪化などの理由から経営している会社を廃業し清算しようとしたときに、果たして自分の手元にはいくら残せるのかを考えてみたことはありますか?

この記事では、法人を清算した際に社長が手にする手取り額の計算方法について解説しています。

法人清算の手順やかかる手間、さらには法人清算をしないで事業承継をしつつ社長の手取りを増やせる可能性についても言及しています。

会社の廃業を迷っている社長だけでなく、会社の将来が心配な社長もぜひチェックしておいてくださいね。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:法人を清算する際に社長の手取り額を計算する方法

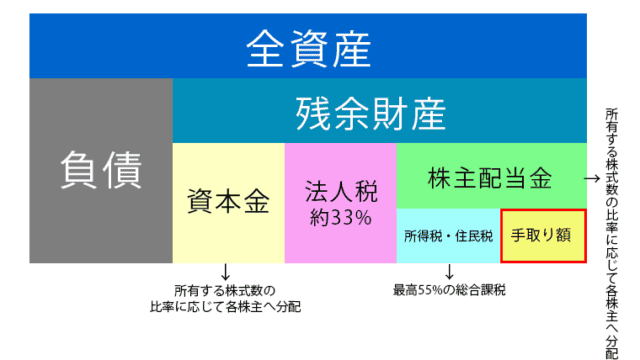

法人を清算する際には、まず会社の全資産を資金化して負債の返済を行います。

全資産から負債を差し引いた資産を残余財産と呼びますが、そこから資本金を差し引いた金額が清算所得と呼ばれ、課税対象になるのです。

清算所得には法人税等がおよそ33%課税されます。そして残りの47%程度が株主の手取り額となり、各株主の所有する株式数に応じて平等に割り当てられます。

しかしその割り当てにも株主に対して所得税と住民税が課税されるのです。

この所得税は非上場株式のみなし配当課税となり、給与や事業所得などと合算での税率計算となります。所得税だけで配当控除後の金額から最大50%、住民税と合わせると55%の税率が課せられる可能性が出てくるのです。

このように清算所得には法人税と所得税が二重に課税され、社長が100%の株式を所有していた場合では最大でなんと清算所得の約80%もの金額を税金として納める計算になります。

つまり会社を清算したときに社長が得られる手取りは、清算所得と資本金を各株主で分配した金額から、清算所得に課せられた所得税住民税を支払った後の金額となるのです。

2章:法人の解散から清算完了までのスケジュール

法人の清算は設立したときと同様に法律に則った手続きを行う必要があり、これらの手続きには法人の解散が決定してから最短でも2か月の期間を要します。

実際に法人を清算すると決めた後には、どのようなスケジュールで清算手続きを進めていくのでしょうか。

解散決定から清算完了までのスケジュールを解説します。

2-1 準備(解散決定~清算人の登記)

会社を清算するためには、まず会社の解散を決定する必要があり、株式会社の場合は株主総会の特別決議で解散を決定しなければなりません。

特別決議によって解散が決定したら、すぐに清算人を選任します。清算人はあらかじめ定款で定められている場合もあれば、株主総会の決議で選出される場合もあり、その選任方法は会社によって様々です。

さらに第三者を清算人としない場合は、解散したときの代表取締役がそのまま清算人になります。

会社を解散し清算人が決まったら、法務省でその旨を登記します。

2-2 清算手続き(通常清算)

選任された清算人は、清算手続きに取り掛かります。これは会社に残っている資産を整理する作業です。清算手続きの具体的な内容は、主に以下の4つに分けられます。

- 現務の結了

- 官報公告の掲載

- 債権の取り立て

- 債権の弁済

- 残余財産の分配

現務の結了とは、解散時にまだ終わっていなかった業務を終わらせることです。現務の結了をもって、会社の事業は完全にストップします。

また株式会社が解散する場合、官報公告で会社の解散を世間に広く知らせることが義務付けられています。忘れずに官報に掲載する手続きを取りましょう。

債権の取り立てとは、売掛金などのまだ支払われていなかったお金を回収することです。さらに社内に抱えている商品の在庫・不動産・有価証券などの資産も全て売却し、換金します。

債権の弁済は、取り立てとは逆に借りていたお金を返すことです。債権の弁済には先に行った債権の取り立てや資産の売却で得たお金を使用します。

もし債権を全て返済できなくなってしまうと、通常清算を進められません。その場合は倒産手続きとしての特別清算か、破産手続きに切り替える必要があります。

全ての債権を返済した後に財産が残っている(残余財産)場合は、株主に分配します。

ただし、債権に加えて税金や社会保険料などの支払いが完了した後でなければ、残余財産を分配できません。また残余財産は、各株主が保有している株式数に応じて平等に分配されます。

残余財産の分配が完了したら、清算人が行う清算事務は終了です。

2-3 申告・登記・届け出等(通常清算)

清算事務が終了したら、清算人は清算事務の内容をまとめた決算報告書を作成し、株主総会で決算報告を行います。

株主総会で決算報告書の内容について承認が得られたら清算結了となり、その時点で会社の法人格は消滅するのです。

株主総会で決算報告書の内容が承認されてから、2週間以内に法務局でその旨を登記する必要があります。

法務局での登記手続きを済ませたら、清算の手続きは全て完了です。

2-4 債務超過の会社は特別清算もしくは破産となる

清算手続きの項目でも少し触れましたが、会社の資産を全て使っても債務が返済できない場合は通常清算の手続きを続けられません。

その場合は特別清算もしくは破産の手続きに切り替えて清算業務が行われます。

特別清算と破産はそれぞれ別の清算方法ですが、どちらも裁判所への申し立てが必要となり、裁判所の監督の下で進められます。

また破産手続きとなった場合、多くは社長個人の破産をともないます。

3章:法人の清算には多くの手間がかかる

会社を解散し法人を清算するには膨大な手間がかかり、多くの時間を費やします。

専門的な知識が必要となるため自分たちだけの力で遂行することは難しく、専門家の手助けが必要となるでしょう。

ここでは法人の清算時に、特に大変な部分をピックアップしています。

3-1 全従業員の解雇手続きとケア

法人を清算するというのは、会社がなくなるということです。そのため全従業員の解雇手続きが必要となります。

法人格の消滅は清算が完了した後になりますが、一般的には清算結了を待たずに従業員の解雇が行われます。

また従業員を解雇するにあたっては「整理解雇の四要件」を満たさなければなりません。

(1)人員整理の必要性

どうしても人員を整理しなくてはならない経営上の理由があること

(2)解雇回避努力義務の履行

希望退職者の募集・役員報酬のカット・配置転換など解雇を回避するためにあらゆる努力を尽くしたこと

(3)被解雇者選定の合理性

解雇される従業員の選定が主観に基づくものではなく、合理的かつ公平であること

(4)解雇手続きの妥当性

解雇の対象者および労働組合または労働者の過半数を代表する者に対し、整理解雇の必要性や具体的な内容について十分に説明をし、納得を得られるよう努力すること

会社は上記の四要件を満たし、従業員に対して解雇について誠実に説明し納得してもらう義務があります。

また、同業他社や関連企業などへ従業員の再就職を斡旋するなど、誠実な対応に努めましょう。

3-2 全取引先や顧客との関係解消

会社がなくなると、全ての取引先や顧客との関係も終了します。会社の解散日が決定したら書面で良いので「廃業のお知らせ」を通知しましょう。

会社が解散したら全ての事業が止まり、取引も全てストップします。取引先の都合も考慮して、遅くても解散日の1か月前までには通知を済ませるようにしたいものです。

3-3 全資産の資金化

買掛金や債務の弁済をするため、会社にある全ての資産を現金化します。

具体的には売掛金など未回収であった資金を回収し、現預金以外の棚卸資産や固定資産などを売却するのです。

社用車や会社が所有している不動産なども全て売却し、現金化します。所有している資産が多ければ多いほど、売却には多くの時間と手間を費やします。

資産の売却に時間がかかると、会社の清算期間も長期化してしまうことも併せて覚えておきましょう。

3-4 債務の整理

全ての資産を現金化したら、買掛金や借入金などの全ての債務を弁済します。この作業も資産の資金化と同じく、取引先や借入先が多ければ多いほど多くの時間と手間を費やします。

全ての債務の弁済が終わってもお金が残った場合(残余財産)は株主に分配しますが、このとき分配の基準となるのは、株式の持ち分の割合です。

また全ての資産を使い切っても債務が弁済しきれない場合は、裁判所に申し立てた後に特別清算または破産の手続きに切り替わります。

4章:清算よりM&Aによる事業承継の方がメリット多数!

会社を解散し法人の生産を行うのは膨大な時間と手間がかかり、清算人の業務は多忙を極めます。

さらに従業員も全員解雇しなければならなかったり、債務の完済が不可能な場合は破産に至る可能性もあったりと会社の清算には多くの痛みとリスクがともないます。

しかしこの痛みとリスクは、M&Aで会社を売却し事業承継を行うことにより回避できる可能性があるのです。

4-1 債務もまとめて売却できるので、社長個人の破産を免れる可能性がある

会社清算では債務を全て弁済する必要があり、弁済ができないと会社だけでなく社長個人も破産に追い込まれてしまう可能性が存在します。

それに対してM&Aで会社を丸ごと売却した場合、会社が持っていた債務もまとめて売却することになります。そのため社長自身が債務の弁済を行う必要がなくなり、破産を免れる可能性が高いのです。

4-2 手間が少なく手取りも増える可能性がある

法人の清算には膨大な手間と時間がかかる一方で、清算の状況によっては社長個人に残余財産が分配されない可能性もあります。

それどころか債務の弁済がしきれずに破産せざるを得ない状況に陥ってしまう可能性もゼロではありません。

これに対してM&Aで会社を売却した場合、手間と時間はかかりますが会社清算にかかる手間や時間に比べたら少ないものです。

また会社が高く売れた場合には、社長の手元に売却による売却益が残ります。この売却益から20.315%の税金が引かれ、残りは社長の手取りとなります。

そのため会社を清算するよりも手取りが増える可能性があるのです。

4-3 従業員の雇用が守られる

法人を清算する際には、従業員は全員解雇になります。しかしM&Aでの会社売却は、基本的に従業員も譲渡対象に含まれます。

そのため従業員を解雇する必要はなく、結果として従業員の雇用が守られるのです。

この結果は「廃業せずに従業員を守れた」という社長個人の自信にも繋がるでしょう。

4-4 取引先や顧客との関係を続けられる

M&Aによる会社売却を行っても、社名はそのままで以前のように事業を続けられます。

そのため取引先や顧客とも引き続き取引を続けられ、会社や社長個人の信頼を落としてしまうリスクを回避できます。

まとめ

法人の生産には膨大な手間と時間がかかり、ひいては会社や社長個人に破産のリスクがともないます。

それに対してM&Aによる事業承継では、かかる手間や時間は比較的少なく、従業員の雇用が守れたり破産のリスクを負わずに済んだりとメリットもたくさんです。

さらには社長の手取り額が増える可能性まで秘めているのがM&Aによる事業承継なのです。

そのため事業の継続が難しいと感じ、廃業の2文字が頭をよぎり始めたならまずはM&Aによる会社売却の検討をおすすめします。

会社の状況はそれぞれですから、廃業して清算すべきなのかM&Aを実行すべきなのか判断に悩む人も多いかもしれません。

そんなときにはぜひプロの意見も仰いでみて、検討材料に加えることをおすすめします。

2.png)