中小企業のM&Aにおいて、株式譲渡や合併とともにメジャーなスキーム(手法)の1つに事業譲渡が挙げられます。

M&Aでは、自社の状況や社長の希望に沿ったスキームを選択することが重要です。

そこでこの記事では、事業譲渡とは何か・メリット・デメリット・手順を解説しています。

事業譲渡を選んだ方が良いケースもご紹介していますので、自社の状況に当てはめて考えてみてくださいね。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:事業譲渡とは

まずは、中小企業のM&Aにおいてメジャーな存在である事業譲渡の概要についてみていきましょう。

株式譲渡との違いも解説していきますね。

1-1 事業譲渡の概要

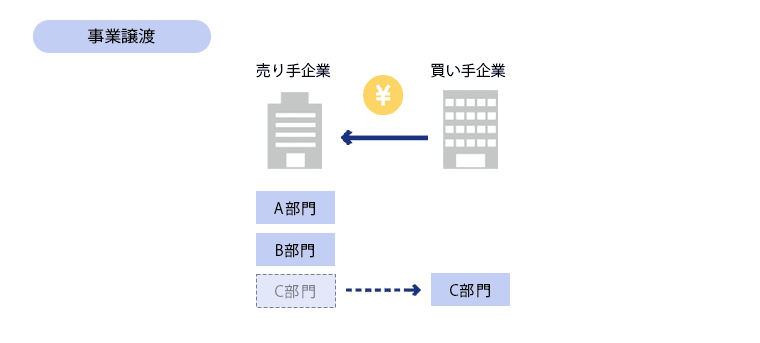

売り手企業が行っている事業のうち、全てまたは一部を売却するM&A手法を事業譲渡と呼びます。

譲渡の対象を細かく指定できる

譲渡対象として選べる項目は事業のみにとどまらず、会社の資産・負債・従業員の雇用など様々な項目に対して個々に選択できる点が事業譲渡の大きな特徴です。

ただし譲渡対象を細かく設定できる一方で、細かく設定した分だけ手続きが煩雑になるという特徴も併せ持っています。

譲渡対象となる資産・負債・雇用関係などは個別に譲渡手続きを行わなくてはならないのです。

たしかにそれは少々面倒かもしれませんね…。

1-2 株式譲渡との違い

M&Aの中でも最もメジャーなスキームである株式譲渡との主な違いは、以下の通りです。

| 事業譲渡 | 株式譲渡 | |

|---|---|---|

| 売り手 | 会社 | 株主(社長) |

| 売却対象 | 全部または一部の事業 | 会社の株式(経営権) |

| 譲渡される項目 | 個々に決定 | 会社の全て |

| 譲渡手続き | 譲渡項目別に対応 | 会社丸ごと一括対応 |

| 売却益の受取 | 会社 | 株主個人 |

| 課税される税金の種類 | 法人税 | 所得税・住民税等 |

| 課税される税率 | 約34% | 20.315% |

会社ごと売却するのか、特定の事業のみを切り離して売却するのかの違いの他に、売却益を受け取る対象も異なることに注目です。

株式譲渡は個人が売却益を受け取るのに対し、事業譲渡では会社が受け取るのですね。

その通りです。売却益を受け取って引退したい社長は株式譲渡を、不要事業を切り離して会社の更なる発展を目指すなら事業譲渡の選択がおすすめです。

一般的な傾向としては、スピーディーに進めやすい株式譲渡でM&Aの話が進められ、株式譲渡での売却が困難な場合に事業譲渡が選択される場合も多いようです。

会社の全部は売却できなくても、一部なら売却が可能なケースもあるということですね。

まさに「会社の状況に合わせた選択」だといえるでしょう。

○会社の経営権は売り手側に残る

個別に事業を切り離して譲渡する事業譲渡では、会社自体の経営権は売り手側に残ります。

経営権が移転するのは譲渡した事業に関してのみです。

その一方で、株式譲渡では会社の経営権は完全に買い手側へ移行します。

株式譲渡を行うと私は会社の経営に携われなくなるんですね。

株式譲渡の場合でも、社長として残って経営を続けられる可能性はありますよ。ただしその場合、経営権は手放すことになります。

経営権を手放しても経営を続けられる…。うーん…難しくてちょっとよく分かりません…。

経営に関する重要な事項の決定権がなくなる、ということです。ご自身で全てを決めて経営を続けていきたいなら、事業譲渡がおすすめです。

なるほど。自分の希望に合わせたスキームを選ぶべきなのですね。

その通りです。社長の希望や、自社の状況に合わせたスキームの選択が重要です。

○事業譲渡の売却益は会社が受け取る

オーナーであり株主である社長個人が売却益を受け取る株式譲渡に対し、事業譲渡では会社が売却益を受け取ります。

売却益の受取人の違いが、課税される税金の違いにも表れています。

株式譲渡は所得税・住民税等で事業譲渡は法人税等でしたよね!

大正解です!会社が受け取った売却益は、負債の返済に充てたり新事業への資金として使ったりされることが多いですよ。

2章:事業譲渡のメリット

会社が行っている事業の全部または一部のみを切り離して第三者に譲渡する事業譲渡には、事業譲渡ならではのメリットが存在します。

株式譲渡のメリットとは性質が異なるものもありますので、自社の状況に照らし合わせて検討してみましょう。

2-1 売り手側のメリット

譲渡する対象を細かく指定できる事業譲渡ならではのメリットは、主に以下の3点が挙げられます。

- 不要な事業のみを切り離して譲渡できる

- 会社に負債があっても売却しやすい

- 株主全員の同意がなくても実行できる場合がある

次項より詳しくみていきましょう。

○不要な事業のみを切り離して譲渡できる

- 事業を広げたものの、やはり本業に集中したい

- 赤字事業を切り離して会社を更に成長させたい

上記のように考えている場合は、事業譲渡が向いているといえます。

事業譲渡には、不要な事業のみを切り離すことで残った事業に集中して取り組めるというメリットがあるためです。

資金繰りが苦しいけれど何とか会社を再建させたいというときにも、事業譲渡は有効な方法です。

譲渡後20年間は譲渡した同種の事業が禁止される(競業避止義務)

一旦事業を譲渡すると、再び同じ事業は20年間できませんので注意してくださいね。

○会社に負債があっても売却しやすい

譲渡対象を個別に指定できる事業譲渡では、負債は売り手側にそのまま残ります。

買い手が負債を引き受ける必要がないため、株式譲渡と比べて事業が売却しやすいという特徴を持っているのです。

なるほど。事業のみを譲渡して、事業に紐づいている負債はこちらに残るわけですね。でもそうしたら経営が更に苦しくなってしまうのではないでしょうか…。

事業譲渡の売却益で負債を返済するケースが多いですよ。

なるほど!

ただし、負債を売り手側に残したまま事業譲渡を実行する際には、1つ注意点があります。

金融機関などの債権者たちから詐害行為(さがいこうい)とみなされるリスクを負う

詐害行為とは、債権者の利益を害することを知りつつ、債務者が自己の持つ財産を減少させる行為のことです。

事業=財産と考えられるため、事業を譲渡する=財産を譲渡すると金融機関は捉えます。そうなると金融機関は「貸したお金が返ってこなくなるのでは?」と判断するのです。

なるほど。「貸したお金が返ってこないかも」と判断された場合はどうなるのですか?

金融機関から詐害行為取消権が行使され、M&Aの効力が無効となる可能性が出てきます。

M&Aが無効にならないケースでも、買い手側が買収代金を追加で支払うように要求される場合もあるため注意が必要です。

どちらにせよ買い手に迷惑が掛かってしまうわけですね。

○株主全員の同意がなくても実行できる場合がある

事業譲渡の実行は、一部のケースで株主総会での特別決議が不要になります。

- 事業譲渡の買い手が売り手側の株式を9割以上取得している場合

- 譲渡する資産の帳簿価額が、総資産額の5分の1以下の場合

中小企業の事業譲渡ではほとんど該当しませんので、「こんな決まりもあるんだな」くらいの認識でOKですよ。

分かりました。ちなみに譲渡する資産の帳簿価額が総資産額の5分の1を超えている場合はどうなるのですか?

その場合は株主総会の特別決議が必要になります。ちなみに、特別決議が不要なケースでも、事業譲渡に反対する株主が現れた場合は株主総会を開かなければなりません。

2-2 買い手側のメリット

事業譲渡で買い手側が得られる主なメリットには、以下の3点が挙げられます。

- 買収する事業範囲が特定される

- 負債や債務を引き継ぐ必要がない

- 節税効果が期待できる

買い手側が得られるメリットを詳しくみていきましょう。

○買収する事業範囲が特定される

事業譲渡ならではのメリットともいえるのが、買収する事業範囲が特定されている点です。

不要な事業を買収する必要がないため、欲しい事業のみをピンポイントで手に入れられるのです。

無駄のない買収を実現できると言い換えられますね。

○負債や債務を引き継ぐ必要がない

事業譲渡では、負債や債務を引き継ぐ必要がありません。これは、会社を負債も含めて丸ごと譲渡する株式譲渡とは大きく異なる点です。

買い手は将来性のある事業のみを買収できるため、無駄のないM&Aが実現できるのです。

中小企業にありがちな簿外債務を引き継ぐリスクも回避できますよ。

貸借対照表に記載されていない債務のこと

知らないうちに債務を引き継いでいた…ということがなくなるのですね!

ただし売り手から買収した商号を継続して利用するケースでは、買収した事業によって生じた債務を引き継ぐ可能性があるため注意が必要です。

○節税効果が期待できる

事業譲渡の買収価格は、現在の事業価値に加えて将来得られるであろう価値を加えて評価されます。

この将来得られるであろう価値のことを「のれん」といい、損金として計上できます。

こののれんを5年にわたって償却することで、節税効果が期待できるのです。

ちなみに株式譲渡ではのれんの償却ができないため、のれんを利用しての節税効果は発生しません。

3章:事業譲渡のデメリット

事業譲渡には売り手・買い手双方に共通するデメリットと、売り手と買い手それぞれに発生するデメリットがあります。

事業譲渡を検討している人は特に、どのようなデメリットが発生する可能性があるのかを把握しておきましょう。

3-1 売り手側・買い手側に共通するデメリット

売り手側・買い手側双方に共通するデメリットとしては、以下の2点が挙げられます。

- 手続きが煩雑

- 譲渡対象となる従業員1人1人の同意が必要

いずれも担当者の負担が相当量増えることが予想されますので、事業譲渡を実行する際には担当者の理解と協力が欠かせません。

○手続きが煩雑

会社を丸ごと譲渡する株式譲渡に比べて、譲渡する項目を細かく指定できる点が事業譲渡のメリットでしたね。

しかしこのメリットは、裏を返せば手続きが煩雑になるというデメリットを持っています。

なぜなら、譲渡する項目1つ1つに対しての譲渡手続きが必要になるからです。

複数の事業を譲渡する場合は、手続きが増えてさらに大変になりますね。

たしかに。従業員の理解と協力が必要ですね。取引先にも影響が出そうですね。

その通りです。場合によっては準備に手間取る可能性もあるため、早めの対応がおすすめです。

○譲渡対象となる従業員1人1人の同意が必要

多くの場合、事業譲渡の譲渡対象には従業員も含まれています。

譲渡対象となった従業員は一旦売り手側の会社を退職し、買い手側企業と新たに雇用契約を締結する必要があります。

従業員に買い手企業へ移籍してもらうためには、従業員本人の同意が必要

つまり、1人1人に事情を説明し、買い手企業への移籍に同意してもらわなくてはいけないのです。

譲渡対象となる従業員が100人200人規模の場合は大変ですね…。

大企業の事業譲渡となると、従業員への説明会や同意書の取得をひたすら何日も行うケースもあるそうですよ。

ひぇっ。考えただけでもめまいがしそうです(笑)

中小企業のケースでは、そこまで大規模な事業譲渡はほとんどないため安心してくださいね。

3-2 売り手側のデメリット

売り手・買い手双方に発生するデメリットに続いて、売り手側に発生するデメリットをご紹介します。

どちらかというと「お金」に対するデメリットが多めです。

○株式譲渡に比べて税負担が重くなる可能性が高い

事業譲渡の譲渡益は法人税の課税対象となっており、課税される税率はおよそ34%です。

これは株式譲渡の譲渡益に対して課税される所得税・住民税等の20.315%よりも高い数字になっています。

株式譲渡の場合と比べると、税率が高いことが分かりますね。

13%以上も高いんですね。それなら株式譲渡の方がいいかもしれないと考えてしまいますね。

そうなんです。ただし、売却金額によっては事業譲渡の方が有利になる場合もあるんですよ、

なるほど。売却金額によって変わってくるのか…。難しいですね。

繰越欠損金があったり役員退職金を支払っていたりすると、損金として計上できる場合があります。

損金計上を行った場合、株式譲渡よりも事業譲渡で対価を受け取るほうが譲渡全体の税金負担が軽くなるケースもあるのです。

○譲渡後の事業展開に制限がかかる

売り手側は、譲渡後20年間にわたり同一の市町村および隣接する市町村の区域内において、譲渡した事業と同一の事業を行うことができないと定められています。

参照元:会社法第21条(e-Gov)

売り手側は、譲渡後の事業展開も含めて慎重に検討する必要がありますね。

○売り手社長個人の収入にはならない

事業譲渡は売り手が”会社”です。そのため事業譲渡で得た譲渡益は、会社の収入になります。

株式譲渡は売り手が”株主”であるため、譲渡益は株主個人に入るのでしたよね。

その通りです。社長が個人で譲渡益を得たいのであれば、会社を丸ごと譲渡する株式譲渡がおすすめです。

3-3 買い手側のデメリット

続いて、事業譲渡によって買い手に発生するデメリットをご紹介します。

買収後に事業を続けていくために重要な項目ばかりですので、注意が必要ですよ。

○人材流出のリスクが高い

株式譲渡と比べると事業譲渡は、人材流出のリスクが高いといえます。

- 譲渡対象の従業員に「会社に残りたい」という意思がある

- 買い手企業が提示する待遇に納得できない従業員が出てくる

上記のような不満を抱えた従業員が、退職という選択肢を選ぶケースが多いのです。

M&Aの契約内容によっては、従業員の大量退職が発生するとペナルティがあったりM&A自体が破談になったりする可能性がありますので注意しましょう。

○許認可を承継できない

事業譲渡では、許認可は買い手側に自動で引き継がれません。そのため事業譲渡後に買い手側が改めて許認可を取り直す必要が出てきます。

許認可の再取得には時間がかかることも

事業譲渡後すぐに事業を始めるためにも、許認可の取得は前もって計画しておきましょう。

許認可の再取得が必要な事業譲渡は、買い手が異業種の企業である場合には成立させることが非常に難しくなります。

許認可の再取得ができない可能性が高いということですよね、

その通りです。その一方で買い手企業が同業のケースだと、そもそも許認可の再取得が不要な場合もありますよ。

なるほど。譲渡対象の業種や買い手企業によって、M&Aの最適なスキームが異なるということですね。

大正解です。どのスキームが最適かは、専門家に相談してくださいね。

4章:事業譲渡を選んだほうが良いケース

事業譲渡のメリット・デメリットをご紹介してきましたが、ここでは事業譲渡を選んだ方が良いケースについて解説します。

事業譲渡を選ぶべきケースとして主に挙げられる理由には、以下の3点が挙げられます。

- 自社を残したまま会社を再建したい

- 自社内に好調な事業と不調な事業が混在しているのを整理したい

- 自社に残したい資産がある

そのため、多額の借り入れがある・訴訟リスクを抱えている・収益不動産を所有している会社などは事業譲渡を選んだ方がよい場合があるのです。

自社に適したスキームが株式譲渡なのか事業譲渡なのか分からないという人は、ぜひ参考にしてみてください。

4-1 多額の借り入れがあったり債務超過に陥っていたりする会社

- 多額の借り入れや負債がある

- 債務超過に陥っている

- 自社で経営再建を図りたい

上記の条件に当てはまる会社は、不調な事業のみを切り離して経営の再建が図れる事業譲渡がおすすめです。

事業譲渡では、借り入れや負債は買い手側に引き継がれません。そのため買い手側としても負債を引き継がずに事業のみを買収できるというメリットがあります。

負債を引き継がなくてよい分、借り入れや負債があっても買い手が付きやすい傾向にありますよ。

借り入れや負債は残りますが、事業譲渡で得た譲渡益を返済に充てることで経営の再建を図れます。

ただし前述したように、借入先の金融機関から阻害行為とみなされないように注意が必要です。

4-2 訴訟リスクや簿外債務を抱えている会社

訴訟リスクや簿外債務は、買い手が最もM&Aで引き継ぎたくない項目といえます。

普通に考えて、リスクを買い取りたい人なんていませんよね。

そのため訴訟リスクや簿外債務の存在が既に分かっている会社の場合は、事業譲渡がおすすめです。

むしろ訴訟リスクや簿外債務を抱えている会社が株式譲渡を実施しようとしても、買い手が見つかりづらいのが現実です。

事業譲渡で純粋に事業のみを切り離して売却し、得た譲渡益を訴訟リスクや簿外債務の解消に役立てましょう。

上記リスクが解消できれば、経営の再建もうまくいきやすいのではないでしょうか。

4-3 収益不動産を所有している会社

所有しているだけで収益をもたらしてくれる収益不動産は、誰しも手放したくないものですよね。

しかし事業譲渡であれば、収益不動産を手元に残したまま事業の売却が可能です。

株式譲渡の場合は収益不動産も手放さなくてはならないのですか?

会社名義の不動産であれば、株式譲渡の完了と同時に所有権が買い手側へ移りますよ。

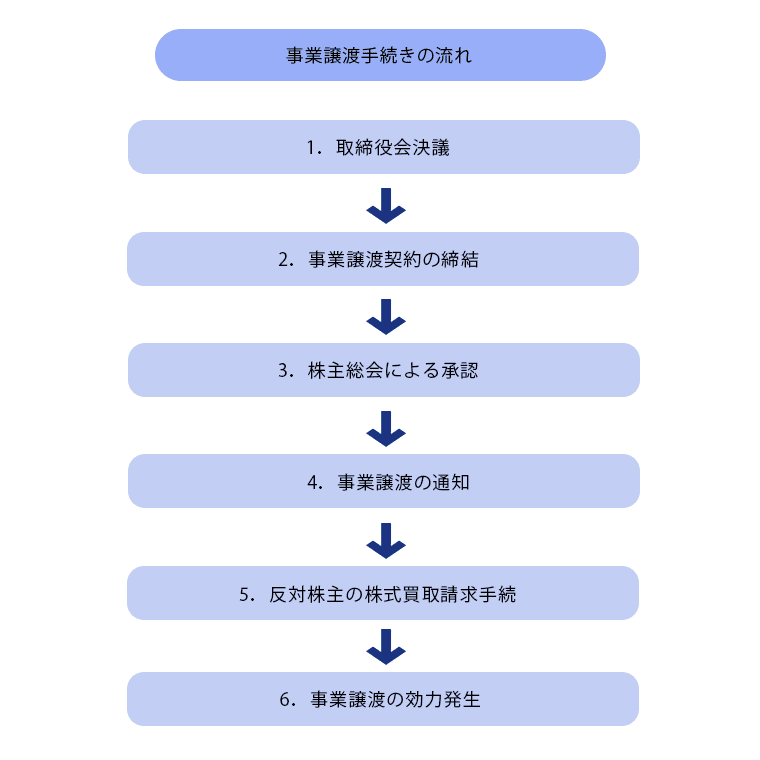

5章:事業譲渡手続きの手順

事業譲渡では個別に引き継ぐ手続きが多いため、手続きのプロセスが多く煩雑になりやすい特徴を持っています。

ここでは実際に事業譲渡において必要な手続きの手順を解説します。

事業譲渡について、買い手と最終条件までの交渉が終わってから実際に譲渡が行われるまでの手続きの流れを解説しています。

最終条件交渉までの流れを知りたい人は、以下のリンクをご参照ください。

5-1 取締役会決議

事業譲渡を実行するにあたり、取締役会において事業譲渡に関する基本的事項の決議が必要になります。

取締役会が設置されていない会社の場合は、取締役の過半数の承認があれば事業譲渡契約の締結が可能です。

5-2 事業譲渡契約の締結

取締役会において事業譲渡の実行が承認され、買い手側と譲渡についての詳細な条件に合意したら事業譲渡契約を締結します。

事業譲渡契約の内容は法的な決まりがないため、双方の弁護士など法律の専門家によって入念なチェックが必要です。

- 譲渡する事業の内容

- 譲渡価格

- 譲渡日(効力発生日)

- 譲渡対象事業の資産および負債

- 譲渡対象資産等の移転手続き

- 従業員の取り扱い

- 競業避止義務 など

5-3 株主総会による承認

事業譲渡では一部の例外を除き、事業譲渡の効力が出る前の日までに株主総会の特別決議で承認を得ることが会社法で定められています。

そのため事業譲渡の効力が発生する20日前までに株主総会を開催し、株主の承認を得る必要があります。

株主総会の特別決議で承認を得るためには、株主の半数以上が出席してそのうちの3分の2以上の賛成が必要です。

株主は私だけなので、私が賛成すれば即承認されますね。なんか変な感じです(笑)

たしかに変な感じですよね(笑)中小企業の場合は社長が100%の株主であるケースが多いため、形式的な手続きになる会社が多数を占めていますよ。

ただし一部のケースでは、株主総会での特別決議は必要ありません。

- 事業譲渡の買い手が売り手側の株式を9割以上取得している場合

- 譲渡する資産の帳簿価額が、総資産額の5分の1以下の場合

5-4 事業譲渡の通知

事業譲渡の効力が発生する20日前までに、株主への通知もしくは公告を行います。

これも株主が私1人の場合は形式的な手続きになるのですね。

その通りです。自分で自分に対して通知することになりますね。

5-5 反対株主の株式買取請求手続

株主総会の特別決議によって事業譲渡が承認された場合でも、事前に反対の意思を表明した株主は、会社に対して公正な価格で株式の買取りを請求できます。

請求できる期間は、効力発生日の20日前から前日までとなっています。

事業譲渡するなら株主辞めます!って感じですかね。

そんなイメージで合っていますよ(笑)

5-6 効力発生

事業譲渡の効力発生日を迎えると、契約手続きの流れは完了します。

通常であれば効力発生日は事業譲渡契約に記載されている

効力発生日までに、財産などの名義変更手続きや許認可の手続きが行われます。

事業譲渡手続きの流れとしては以上で完了ですが、現場では引き続き事業の引継ぎ作業が行われます。

M&A後の経営統合作業をPMIと呼び、M&A成功のカギを握る作業といっても過言ではありません。

まとめ

事業譲渡とは、売り手企業が行っている事業の全てまたは一部を売却するM&A手法です。

譲渡の対象を細かく指定できるという特徴を持っていることから、以下のメリットが期待できます。

売り手側が得られる主なメリット

- 不要な事業のみを切り離して譲渡できる

- 会社に負債があっても売却しやすい

- 株主全員の同意がなくても実行できる場合がある

買い手側が得られる主なメリット

- 買収する事業範囲が特定される

- 負債や債務を引き継ぐ必要がない

- 節税効果が期待できる

ただし、メリットがあればデメリットもあるもの。事業譲渡には譲渡対象となる従業員1人1人の同意が必要になるなど、手続きが煩雑になりやすい特徴があります。

さらに売り手・買い手それぞれが被る可能性のあるデメリットの存在も気になるところです。

売り手側の主なデメリット

- 税負担が重くなる可能性が高い

- 譲渡後の事業展開に制限がかかる

- 売り手社長個人の収入にはならない

買い手側の主なデメリット

- 人材流出のリスクが高い

- 許認可を承継できない

事業譲渡を検討する際には、メリット・デメリットを把握したうえで自社の状況と照らし合わせてみることが重要です。

- 多額の借り入れがある

- 債務超過に陥っている

- 訴訟リスクや簿外債務を抱えている

- 収益不動産を所有している

上記に当てはまる会社がM&A実行を検討する際には、一般的には事業譲渡がおすすめです。

最適なM&Aスキームは会社の状況や社長の意向によっても変わってきます。M&Aを検討し始めたら、まずは専門家への相談がおすすめです。

2.png)