経営者が事業売却を選ぶには、一体どのような理由があるのでしょうか。

この記事では、経営者が事業売却を選ぶ理由について詳しく解説しています。

買い手が事業を買収したいと考える理由や、事業売却の手順についても取り上げています。

「こんな理由で事業売却を実行しても良いのだろうか」と迷っている経営者様は特に、チェックしておきたい内容です。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:売り手経営者が事業売却を選ぶ理由10選

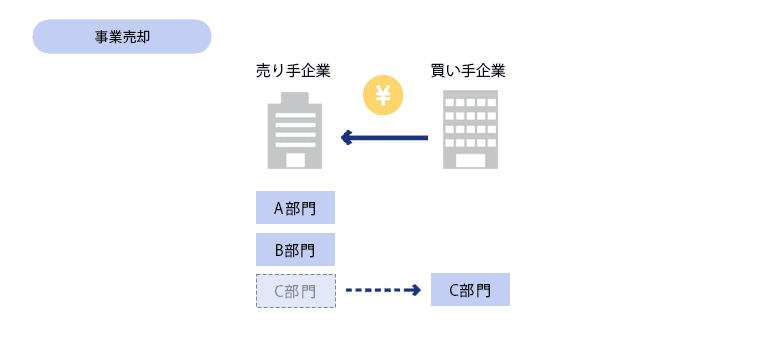

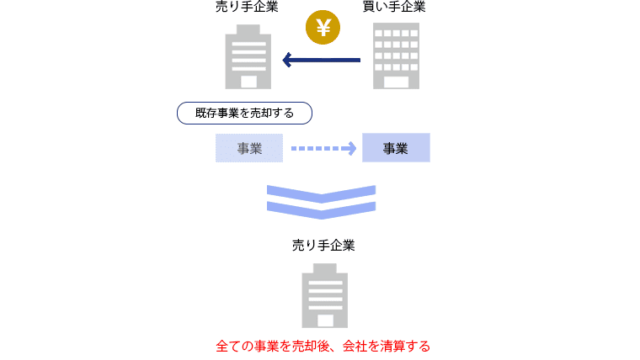

事業売却は、会社の一部または全部の事業を切り離して第三者へ譲渡するM&Aスキーム(手法)です。

売り手経営者は、事業売却後も会社の経営権は売り手経営者に残るという特徴を活かして、会社と自身の目的を達成するために事業売却を選びます。

では、会社や売り手経営者はどのような状況下で、何を達成したいときに事業売却を選択するのでしょうか。具体的な理由と目的についてみていきましょう。

1-1 不採算事業を切り離すため

複数事業を展開していると、中には採算が取れない事業が出てくることもあります。

不採算事業の赤字を他事業で出た利益で相殺している状態は、決して好ましいものとはいえません。

そこで売上の足を引っ張っている事業を切り離し、業績の向上を目指すために事業売却が選択されます。

1-2 会社を成長させるため

事業売却は、会社の成長を目的として実行されるケースも数多く存在します。

会社の成長を目的とするなら、複数の事業を展開していた方が良い気もします…。

たしかにそのケースもありますが、ノンコア事業を切り離して、コア事業を伸ばすことに集中した方がより成長を見込めるケースもあるんですよ。

事業を売却して得た資金および、売却した事業に使用していた経営資源をコア事業に集中させることにより、会社の成長を図るのです。

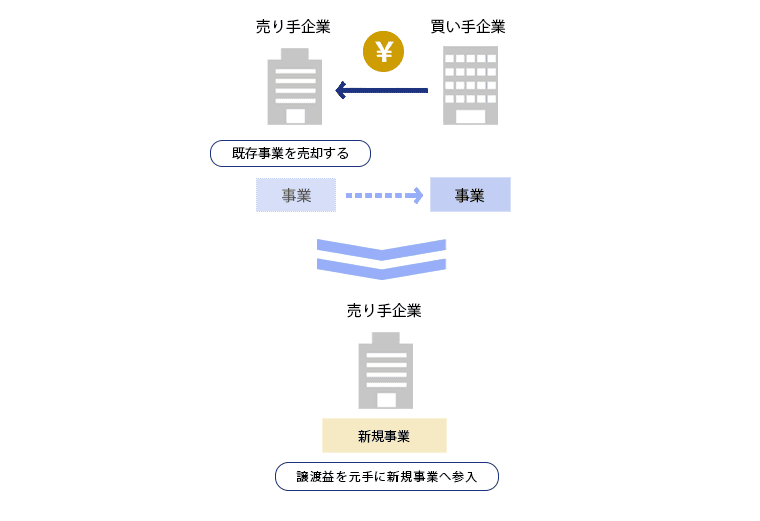

1-3 新しいビジネスを始めるため

新しい事業を展開するために、不要な事業の売却を選択するケースもあります。

ノンコア事業や不採算事業を切り離し、新しいビジネスを立ち上げるんですよ。

この場合、事業売却で得た売却益は、新しい事業を立ち上げる資金となることが多いようです。

事業売却後20年は、同地域で同業種のビジネスを立ち上げられない(会社法第21条:競業避止義務)

新しい事業展開を図るために事業売却を検討する際は、綿密な計画の元に実行しましょう。

1-4 コア事業に集中するため

コア事業への集中を目的として、他の事業を売却するケースも少なくありません。

広げ過ぎた事業を選択して売却することで、コア事業に集中できる

コア事業への集中とはつまり、会社の事業をスリム化し、更なる成長を図りたいという目的も隠されていますよね。

ノンコア事業を会社から切り離し、経営資源などのリソースをコア事業へ集中させることで、上に記した目的の達成を図ります。

1-5 資金調達のため

- コア事業にかける開発費用がほしい

- 新しい設備を導入したい

- トラブルが発生してまとまった資金が必要になった

例えば上記のような理由で会社が資金を必要としている場合に、事業売却が選ばれるケースがあります。

事業売却で得たお金を、必要なところに回すイメージですね、

1-6 会社に残したい資産があるため

会社名義の収益不動産など、会社に残したい資産がある場合にも事業売却が選ばれます。またこのケースでは、最終的な目的が社長の引退であることも多くみられます。

収益不動産以外の全ての事業を売却し、会社の中身を収益不動産のみにする

上記の状態になると、社長自身は事実上の引退が叶うというわけです。

なるほど。不動産から収入を得続けられるので、引退後の生活も安泰ですね。

1-7 他の方法では売却できない事情があるため

例えば会社が大きな負債を抱えていると、会社の権利義務を全て承継する株式譲渡などのM&Aスキームでは買い手が付かないケースが存在します。

このような場合は負債を手元に残し、事業や従業員のみを譲渡する事業売却へスキームを切り替えると、買い手が現れることがあるのです。

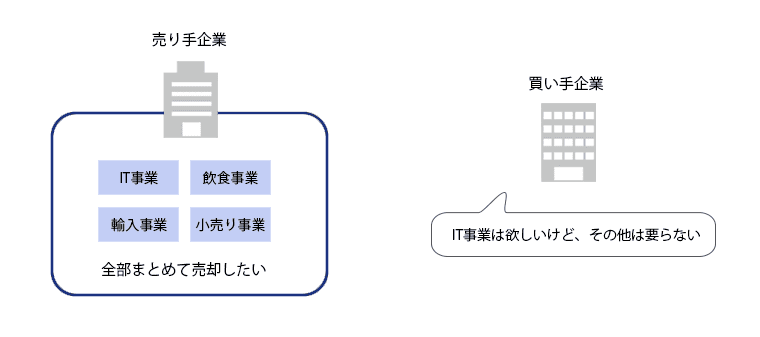

また多角的に事業を展開している会社も、株式譲渡では買い手が付きづらい傾向があります。

買い手としても、不要な事業は買収したくありませんよね。

たしかに。

この場合もスキームを事業売却へ切り替え、それぞれの事業を別の買い手へ売却する方法が取られます。

このように他のM&Aスキームで売却できない場合に、事業売却が選択されるケースも多いのです。

つまり、売却のネックとなっている部分を手元に残して「売れやすい部分」だけを売却するということですね。

1-8 法令に違反している項目があるため

良くないことだとは分かっていても、経費削減等を理由にして法令違反を犯してしまう中小企業も実は存在しています。

しかし法令違反を犯すということは、罰則や罰金のリスクを抱えているということに他なりません。

運送業では安全管理のために「点呼」が法律で義務付けられています。しかし点呼を実施するためには深夜や早朝に点呼者を配置する必要があるため、経費がかさみます。

そのためやむを得ず「点呼をしない」という法令違反をしてしまう会社が見受けられるのです。

点呼の義務に違反すると「50日の車両停止」といった罰則が科されます。

「罰則を受ける可能性がある」という事実は買い手側にとって大きなリスクとなるため、株式譲渡では買い手が見つかりづらいのが現実です。

このような事例では、トラックや人材など事業に必要な項目のみを譲渡できる事業売却の方が、買い手が付きやすいといえるのです。

リスクを自社へ残すことで、買い手が付きやすくなるんですよ。

買い手としても、罰則などのリスクはない方がいいに決まってますもんね!

1-9 多額の繰越欠損金があるため

事業売却は、得た譲渡益と繰越欠損金の相殺が可能です。

特に中小法人の場合、繰越欠損金の控除限度額に上限がありません。つまり中小企業は、繰越欠損金を100%相殺できるのです。

※ただし繰り越せる期限は10年

譲渡益と繰越欠損金の相殺で、法人税を節税できる

事業売却では、得た譲渡益に対して約34%の法人税が課税されます。繰越欠損金と相殺することで、課税対象となる譲渡益が減額できるというわけです。

1-10 負債や訴訟リスクを抱えているため

- 簿外債務の存在を把握している

- 未払いの残業代があり、訴訟リスクを抱えている

会社や事業を手放したいと考えていても、上記のように負債や訴訟リスクなどを抱えていると、他のM&Aスキームでは売却できない可能性が高まります。

会社に損害を与えうるリスクを引き継ぎたい買い手はいませんからね。

たしかに。買収後に訴訟を起こされたらたまりませんね。

そのような場合には、マイナスの資産を手元に残したまま事業のみを手放す事業売却を選択します。

すると買い手が現れ、事業の売却が実現する可能性が高まるのです。

会社からの引退や事業承継が目的の場合は、事業売却後中身が空っぽになった会社を清算すると、目的が叶えられますよ。

会社そのものが売却できなくても、事業承継を実現できるのですね。

2章:買い手企業が事業の買収を選ぶ理由

売り手企業が自社の成長などの目的を達成するために事業売却を選ぶのと同じく、買い手も自社の目的を達成するために事業の買収を実行します。

ここでは、買い手が事業の買収を選ぶ理由について解説します。

2-1 新規事業への参入

新規事業への参入は、ゼロから立ち上げると膨大なコストと時間が必要です。

M&Aで参入したい事業のみを買収することで、コストと時間を抑えて新規事業への参入が実現できるのです。

既に売り手が作り上げた技術・ノウハウ・販路・人材をまとめて買収するため、効率よく新規事業へ参入できるんですよ。

なるほど。既に出来上がった事業を買収するのであれば、失敗のリスクも抑えられますね。

2-2 既存事業の強化

既存事業の強化を目的として、シナジー効果が見込める事業を買収するケースも多く存在します。

統合により1+1以上の効果が得られること。相乗効果

既存事業に関連した事業を買収し、生産性の向上や、優秀な人材および新たな取引先の獲得などにつなげます。

2-3 企業価値の向上

事業買収により会社の規模が拡大すれば、営業力やブランド力の強化へとつながります。

さらに開拓のエリアや他分野の技術を獲得するなど、いろいろな方面から企業価値の向上を図ることができます。

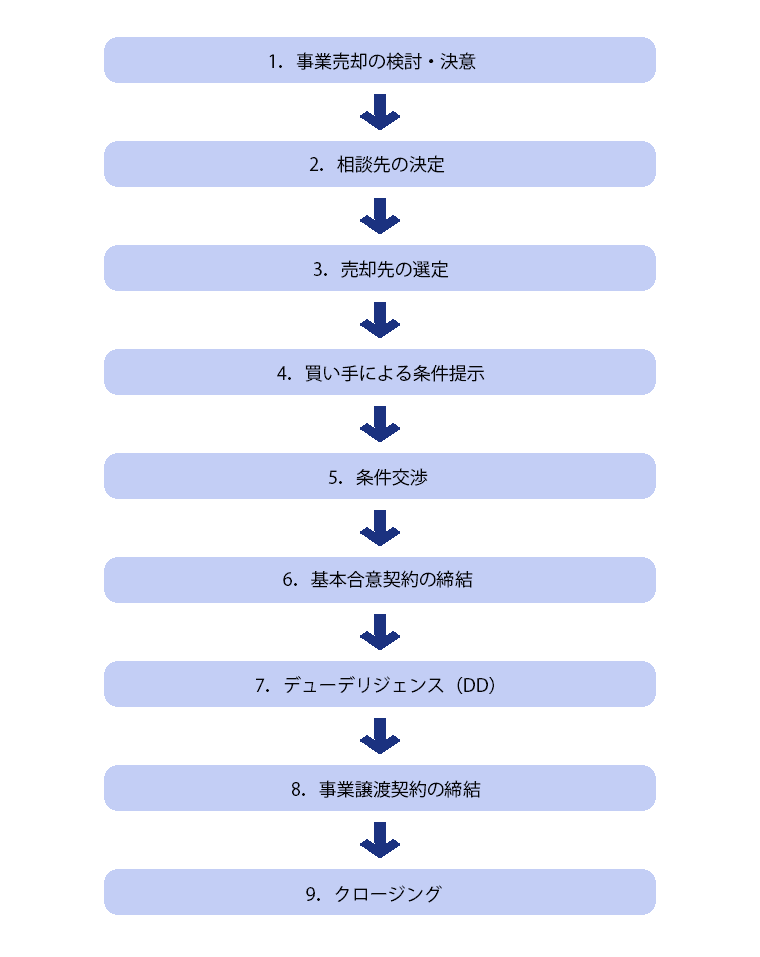

3章:事業売却完了までの流れ

事業の売却を決意してから売却の完了までは、一般的に最低でも3ヶ月~6ヶ月程度の期間が必要です。

売却完了の希望時期がある際は、そこから逆算してプロセスを進めていきましょう。

ただし、M&Aのプロセスいは遅延がつきものです。

専門家でも予想できないトラブルが発生する可能性もあるため、希望の売却完了時期は余裕を持って設定しておくことをおすすめします。

ここでは、事業売却を決意してから完了へ至るまでのプロセスについて、流れに沿ってみていきましょう。

3-1 M&A仲介会社と契約~買い手探し

売却する事業を検討し、決意が固まったらM&A仲介会社を選定します。

いくつかのM&A仲介会社へ実際に相談して、自身の目で信頼できる仲介会社を見極める

仲介会社が決定したら、必要書類を提出した後に担当コンサルタントによるノンネームシートの作成が行われます。

売却する事業を買い手にアピールする資料のこと。企業名など、企業が特定される情報は伏せて作成される

作成されたノンネームシートが売却候補先として挙がった企業へ提示され、受け取った企業は買収の検討を行います。

3-2 買い手からの条件提示・交渉

ノンネームシートの内容に興味を持った買い手候補が現れると、買い手から買収の条件が提示されます。

提示された条件を元に両社で交渉が行われ、お互いに納得できる条件について話し合いが持たれます。

- 売却対象(買収対象)となる資産および負債の詳細

- 売却価格

- 売却完了時期

- 従業員の処遇 など

この時点で複数の買い手候補が買収へ名乗りを挙げている場合は、並行して交渉を行って構いません。

3-3 基本合意契約の締結

売り手と買い手が基本的な条件へ合意し、お互いに事業売却への意思が固まったら、基本合意契約を締結します。

基本合意契約は、必ずしも締結しなければならない契約ではありません。しかし、その後の取引をスムーズに進めるために重要な役割を担っています。

また基本合意契約は、法律などで定められている書式がありません。ただし、以下の10項目が共通しているケースが多くみられます。

- M&Aのスキーム

- M&Aの対象範囲

- 譲渡価格

- 今後のスケジュール

- デューデリジェンス実施に関する事項

- 従業員の引き継ぎと処遇

- 法的拘束力の範囲

- 独占交渉権の付与

- 秘密保持義務

- 善管注意義務

基本合意契約のほとんどで、買い手に対して独占交渉権を付与する条項を設定します。

これにより売り手は他の買い手候補との交渉はできなくなり、事実上お相手を1社へ絞った状態になるのです。

3-4 デューデリジェンス・最終条件交渉

基本合意契約を締結したら、買い手によるデューデリジェンスが実施されます。

事業を買収する前に、買い手が売り手の実態を調査する作業

デューデリジェンスでは、譲渡対象となっている資産の詳細が調査されます。

ただし譲渡する資産があらかじめ決定している事業売却の場合は、デューデリジェンスを実施しないケースも多くみられます。

デューデリジェンスを実施するとしたら、所要期間は1ヶ月~2ヶ月くらいです。

3-5 事業譲渡契約の締結

デューデリジェンスを実施した場合は、その後に最終的な条件交渉が実施されます。そして詳細な条件に双方の合意が得られたら、事業譲渡契約の締結となります。

デューデリジェンスの結果次第では、当初提示されていた譲渡価額が変更になる場合もありますよ。

ただし事業譲渡契約を締結する前に、取締役会において事業譲渡を承認してもらう旨の決議が必要です。

また、事業譲渡契約の内容には、法的な決まりがありません。

そのため作成した事業譲渡契約書は、後のトラブル防止のため、双方の弁護士など法律の専門家による入念なチェックが必要です。

- 譲渡する事業の内容

- 譲渡価額

- 譲渡日(効力発生日)

- 譲渡対象事業の資産および負債

- 譲渡対象資産等の移転手続き

- 従業員の取り扱い

- 競業避止義務 など

3-6 クロージング

事業譲渡契約書内には、通常事業譲渡の効力発生日が明記されています。

そして事業譲渡契約の締結から効力発生日までに、以下の手続きを済ませておかなければなりません。

- 株主総会による承認

- 株主へ事業譲渡の通知または公告

- 反対株主の株式買取請求手続

- 各種移管手続き

- 決済(譲渡対価の支払い)

非上場の中小企業は経営者が100%の株式を所有しているケースがほとんどなので、株主総会による承認およびに通知は形式的なものになりますよ。

ちなみにオーナーが100%の株式を持っていないことが判明した場合の対処法については、下記の記事をご参照ください。

また譲渡する資産を個別に指定する事業売却では、移管手続きが煩雑になりやすいという特徴を持っており、移管手続きだけで1ヶ月以上かかるケースも珍しくありません。

さらに事業売却では許認可を引き継ぐことができません。効力発生日までに買い手が新たに取得する必要があるため、注意が必要です。

まとめ

事業売却は、自社の更なる発展を目的として選ぶケースと、他のM&Aスキームでは売却しづらいときに選ぶケースに大別されます。

経営者が事業売却を選ぶ具体的な理由としては、主に以下の10点が挙げられます。

- 不採算事業を切り離すため

- 会社を成長させるため

- 新しいビジネスを始めるため

- コア事業に集中するため

- 資金調達のため

- 会社に残したい資産があるため

- 他の方法では売却できない事情があるため

- 法令に違反している項目があるため

- 多額の繰越欠損金があるため

- 負債や訴訟リスクを抱えているため

上記以外でも、明確な目的をもって事業を手放したいと考えているのであれば、それは立派な理由になりますよ。

事業売却を決意してから売却の完了までは最低でも3ヶ月~6ヶ月ほどかかります。

ただし、M&Aプロセスは遅れが発生しやすい取引です。売却完了時期については、余裕をもってみておくと良いでしょう。

事業の売却を決意したら、早めに信頼できるM&Aコンサルタントと出会うことが、スピーディーかつ希望通りのM&Aを実現する最大のポイントですよ。

2.png)