中小企業では、社長が会社にお金を貸している状態になっていることも珍しくありません。

中には社長自身に記憶がなくても、帳簿上では会社が社長から借入をしていることになっているケースもみられます。

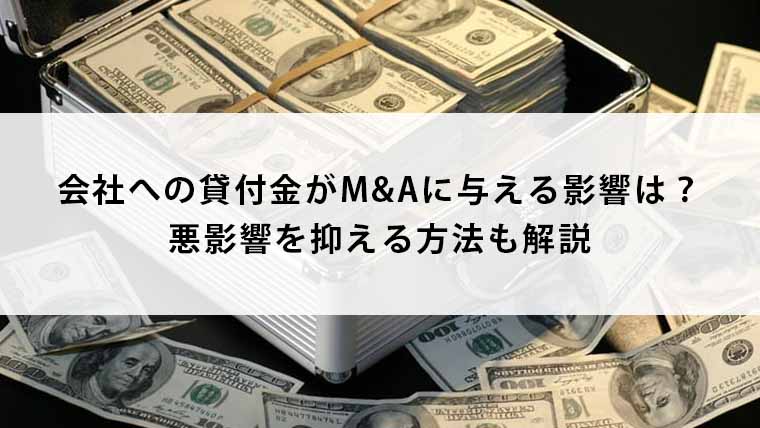

私も会社に貸付金がある状態ですが、M&Aを検討しています。会社への貸付金は、M&A時にウイークポイントになるのでしょうか?

この記事では、社長による会社への貸付金がM&A時にどのような影響を与えるかを解説し、悪影響を抑える方法についても紹介しています。

- 会社に貸付金がある状態でM&Aを検討している

- 自身が会社に貸し付けている金額がM&Aに悪影響を及ぼすのか知りたい

- 会社への貸付金がM&Aに悪影響を与えないようにしたい

上記のように考えている経営者様はぜひこの記事をチェックするとともに、会社への貸付金額を再確認してみてください。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:会社への貸付金とは(役員借入金)

会社への貸付金とは、社長やその他の役員などが会社に対してお金を貸している状態を指しています。

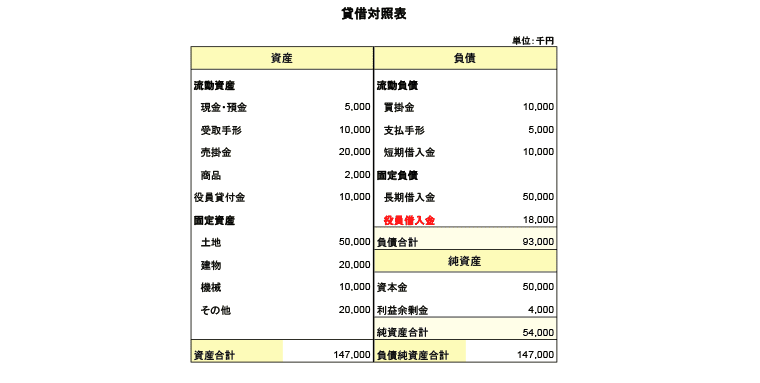

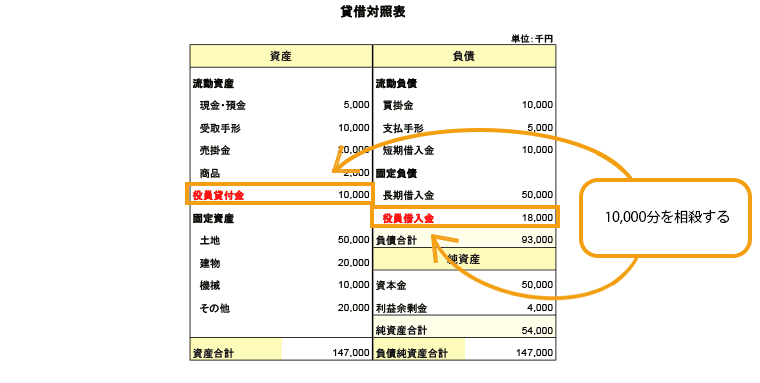

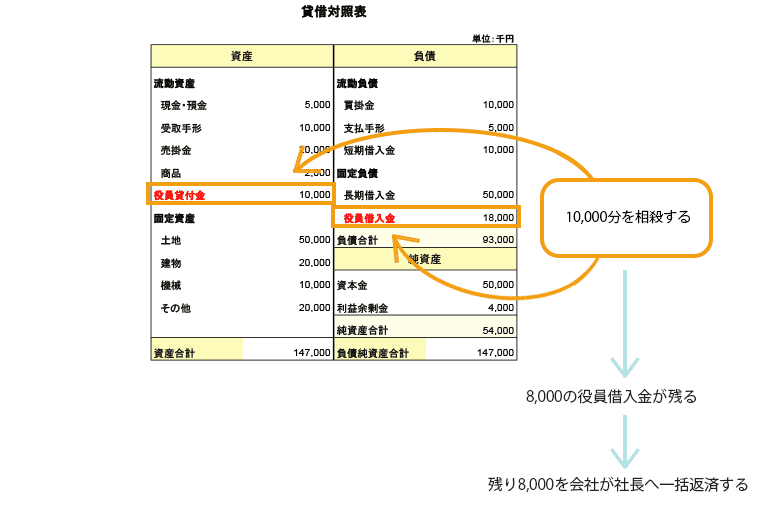

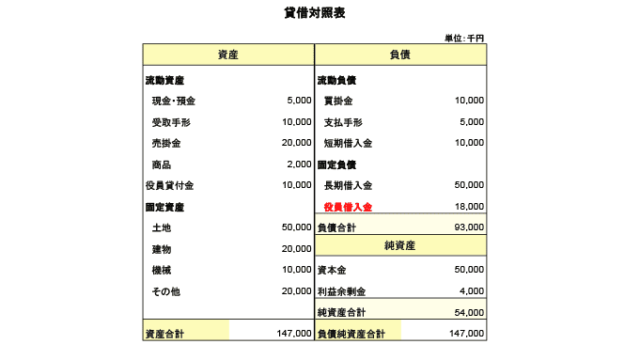

貸借対照表には役員借入金として計上される

会社からみると社長からお金を借りている状態なので、役員借入金は会社にとって負債となります。

会社への貸付金が発生する理由に関しては様々ありますが、具体的には以下が考えられます。

- 法人設立時の開業費用にした

- 法人の資金不足をポケットマネーで補った

- 経費を一時的に個人が支払い、未清算のままになっている

どれもありがちなことですね。特に3つめは、会社のお金と社長のお金が明確に区別されていなかったり、清算の仕組みが整っていなかったりすると起こりやすいですよ。

2章:会社への貸付金がM&Aに与える影響

自分も以前経営状態が芳しくなかったときに、会社へお金を貸しています。ついそのままになっているのですが、M&Aではマイナス評価になってしまうのでしょうか。

一概にマイナス評価になるとは言い切れません。貸し付けている金額や、会社の状況によっても異なります。

ここからは、社長が会社へお金を貸している状態はM&Aにどのような影響を与えるのかをみていきましょう。

2-1 基本的には影響のないケースがほとんど

実は、社長による会社への貸付金は、ほとんどのケースでM&Aには影響を及ぼしません。

会社にとってみれば単なる「借入金」です。借りた先が銀行であろうと社長であろうと、会社の価値に影響を及ぼす可能性は低いと考えられます。

ただし借入金の存在は、法人の安全性に疑念を抱かれる可能性も否定できません。

なぜなら、社長のお金と会社のお金を明確に区別していない会社だとみなされるケースもあるからです。

ほとんど影響がないとはいえ、会社の第一印象が好ましくないものになる可能性には注意が必要です。

2-2 貸付金額が大きい場合は売却価格に影響を与える可能性あり

社長による会社への貸付金がM&Aへ影響を及ぼすケースは少ないですが、金額が大きい場合に限り売却価格に影響を与える可能性があります。

社長からの貸付金は通常、M&A実行時に一括返済される

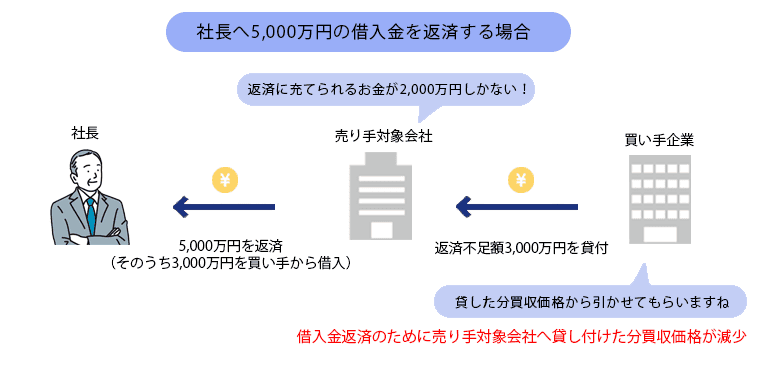

例えば社長が会社に5,000万円を貸し付けていたとします。M&A実行時にこの5,000万円は、売り手企業から社長へ返済されます。

ただし会社に十分な現預金がない場合、一括返済をするために買い手から一時的にお金を借りることになります。

買い手企業が売り手の対象会社に貸し付けた金額分は買収価格から差し引かれるケースがあるため、結果的にM&Aの価格に影響を及ぼすことになるのです。

例えば買い手が2億円で買収の検討をしていたとします。役員借入金の返済に買い手が売り手対象会社に3,000万円を貸し付けた場合、その3,000万円も買収価格の一部に含むという考え方をするのです。その結果、買収価格が1億7,000万円になるということです。

なるほど。買い手は売り手対象会社へ貸し付ける金額も含めての買収価格で考えているということですね。

多くの買い手企業は、トータルの予算内での買収を考えているんですよ。

3章:会社から借入金がある場合は注意しよう(役員貸付金)

会社にお金を貸し付けている状態とは逆に、社長が会社からお金を借り入れているケースも少なからず存在します。

「すぐに返すから」などと思い、会社から借りたままになっているお金はありませんか?

また、中には「会社からお金を借りている」という自覚がないまま借入金を作っているケースもあります。

会社からの借入金はデメリットが大きいため、もし発覚したら速やかに返済することをおすすめします。

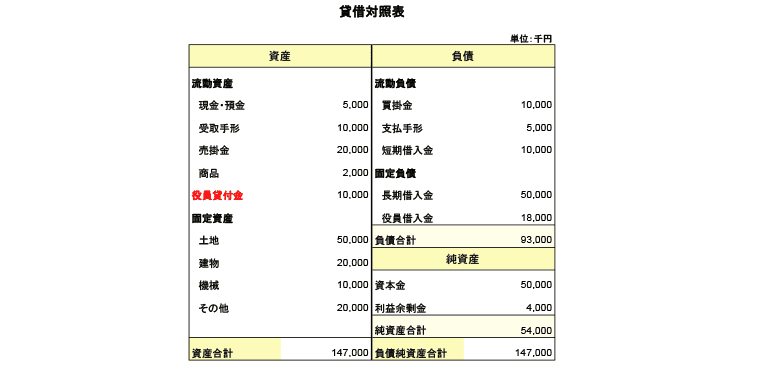

3-1 会社からの借入金とは

社長が会社からお金を借りている状態は、会社からみると「社長にお金を貸し付けている状態」です。

貸借対照表には「役員貸付金」として計上され、会社の資産として取り扱われます。

○発生理由

役員貸付金が発生する理由としては、主に以下の4点が挙げられます。

- 個人のお金が不足したため会社から借り入れた

- 役員報酬の代わりに貸付金を使用した

- 領収書が切れない(または紛失した)経費を役員貸付金として処理した

- 社長自身が会社のお金と自分のお金を明確に区別していない

特に4番目に挙げた理由には注意してください。社長が個人の物を会社の口座やカードで支払ってしまい、そのまま未清算になっているパターンが該当します。

これはうっかりやってしまいそうですね。私もそうですが、周りの社長も「会社は自分のもの」だと思っている人が多い気がします。

○役員貸付金のメリット

役員報酬のメリットは、一時的に役員報酬の代わりとすることで、役員個人にかかる税金を抑えられる点が挙げられます。

ただし役員貸付金はあくまでも「貸したお金」です。返済されなければ会社にとっては役員報酬を支払ったのと同じことになるため、大きなメリットとはいえません。

○役員貸付金のデメリット

役員貸付金は会社が役員に対してお金を貸している状態です。返済されない限りは、会社のお金がなくなっていることに変わりありません。

さらに役員貸付金の存在は、以下のデメリットが存在します。

- 金融機関からの印象が悪くなり、新たな融資を受けられなくなる可能性がある

- 利息の計上により法人税の負担が増える

金融機関は融資の際に、返済能力だけでなくお金の使い方も見ています。

役員貸付金の存在は「社長が会社のお金を私的に使っている」とみなされ、新たな融資が受けられなくなる可能性があるのです。

また、役員貸付金には利息が発生します。この利息は会社にとって利益となるため、利息分の法人税が課税されます。

3-2 貸付金と借入金の両方が存在する場合は整理が必要

自覚がないまま役員貸付金を作っていた場合など、社長が会社に対して貸付と借入を同時に行っているケースがみられます。

このようなケースは、M&A取引の際に整理して清算します。

貸付や借入が残ったままだと気持ち悪いですもんね。M&Aにともない自分が引退する予定ならなおさらですね。

会社への貸付金と借入金で重複している金額は相殺し、残った金額の清算を行いましょう。

○会社へ貸し付けている金額の方が大きい場合

貸付と借入を相殺してもまだ会社へ貸し付けている金額(役員借入金)が残っている場合は、M&A完了時に返済してもらいましょう。

その際には、M&Aの条件として最終譲渡契約書に役員借入金の返済日を明記しておくことが重要です。

返済日に関しては、買い手と交渉した上で決定した日付を記載します。

譲渡契約書に盛り込む必要性はどこにあるのでしょうか。

万が一にも「返済されない」なんてことが起こらないようにするためですよ。

○会社から借り入れている金額の方が大きい場合

社長自身が会社から借り入れている(役員貸付金)金額の方が大きい場合は、社長が会社に対して返済を行います。

返済する方法としては、以下の4つの方法が考えられます。

- 社長個人の資金で支払う

- 社長の個人資産を会社に売却する

- 退職金で相殺する

- 役員報酬から控除する

- 会社売却の譲渡益から支払う

会社売却で得た利益から返済するのもアリなんですね。

買い手との間でその旨を合意していればOKですよ。

会社売却で得た利益には税金が課税されるため、手元に残る金額に注意

譲渡益から返済を行う際には、課税されたあと手元に残った金額から返済することになります。

手元に残る金額が、借入金の金額を下回らないように注意しましょう。

返済が不能な場合は貸し倒れ処理を行う方法もあります。これにより役員貸付金の返済は免除されますが、役員への賞与として取り扱われます。

その場合は社長に所得税と住民税の納税義務が発生するため、貸し倒れ処理については専門家のアドバイスの元で慎重な検討が必要です。

貸し倒れ処理は会社としては損失になるうえ、社長個人に所得税・住民税が課税されます。そのためM&Aで会社売却を行うなら、社長自らが返済したほうが賢明です。

元はといえば自分がまいた種ですもんね…。会社や自分に対する信用にも大きく関わる問題なので、自分で解決すべきですよね。

4章:会社への貸付金がM&Aへ与える影響を抑える方法

会社への貸付金がM&Aへ与える影響は、基本的にそれほど大きくはありません。

しかし金額によっては影響を与える可能性があります。社長や会社への信用に関わる恐れもあるため、可能な限りM&Aへ動き出す前に対処しておくと良いでしょう。

原因によっては会社の管理体制の甘さをアピールしているようなものですもんね…。

4-1 M&A前に清算しておく

会社への貸付金がM&Aへ与える影響を抑える最も効果的な方法として、あらかじめ清算しておくことが挙げられます。

事前に清算しておけば、役員借入金がゼロの状態でM&Aプロセスに臨めますね。

ただし会社が所有している現預金額と、社長へ返済する金額のバランスには注意が必要です。

役員借入金の返済後も会社の運転資金が残っていることが重要

役員借入金を全額返済したら会社の運転資金が不足してしまう状態であれば、可能な範囲での清算を行ってください。

役員借入金は少なければ少ないほど良いものです。ゼロにはできなくても、可能な限り減らしておきましょう。

4-2 会社への貸付金を放棄する(債務免除)

社長自身が会社へ貸したお金の返済を求めない場合は、貸付金を放棄する選択肢も選べます。

会社として返済が難しい場合にも、債務免除の選択を行うことがありますよ。

この場合、返済が免除された金額には「債務免除益」として法人税等が課税されます。

債務免除は貸付金をなくす方法ですが、M&Aを実行する社長にとってはほとんどメリットがありません。そのため弊社では推奨していない方法です。

たしかに。貸したお金を放棄するということは、会社にプレゼントするってことですもんね。M&A後に引退を考えていたら、なんのメリットもないですね…。

4-3 会社の貸付金を資本金に振り替える(DES)

DES(Debt Equity Swap )とは、社長が会社へ貸し付けている金額を、会社の資本金に振り替えることで清算する方法です。

今まで会社に貸していたお金が、自社株になって自分の元へ戻ってくるイメージですね。

それなら自分にとって損はありませんね。プラマイゼロですよね。

DESの後にM&Aで会社を売却したら、その株は全て手放すことになりますよ。

株が行ったり来たりですね。手続きに手間がかかりそうなので、普通に返済してもらった方がお互い嬉しいかもしれません。

その通りです。そのためDESも弊社では推奨しておりません。ただしM&Aをせずにご自身が経営を続ける場合は、DESの選択肢もアリですよ。

まとめ

会社への貸付金とは、社長(もしくは他の役員)が会社にお金を貸し付けている状態を指します。

会社にとってはお金を借り入れていることになるため、貸借対照表上には役員借入金として計上されます。

会社への貸付金は、その金額によってはM&Aの売却価格に影響を与える場合があるため注意が必要です。

会社への貸付金がM&Aに影響を与えないようにするためには、M&Aへ動き出す前に清算しておくことが最良です。

その際には会社の現預金額とのバランスに注意し、会社の運転資金は確保しておきましょう。

会社への貸し付けとは逆に、社長が会社からお金を借りている状態(役員貸付金)がある場合にはさらなる注意が必要です。

社長個人の物を会社の口座やカードを使い購入したときなどにも発生するため、日頃から社長個人のお金と会社のお金を明確に区分しておくことが大切です。

会社へ貸し付けているお金と、会社から借り入れているお金の両方が存在するときは、M&A実行時に清算します。

貸付金と借入金を相殺し、貸した金額の方が大きい場合は会社から返済してもらいます。

逆に借りている金額の方が大きい場合は、社長個人の資産やM&Aの売却益を使って返済しましょう。

会社への貸付金は、無いに越したことはありません。M&Aを検討する際にきちんと調査して、もし存在が確認された場合は早めに解消しておきましょう。

2.png)