M&Aで会社を売却すると、譲渡益に対して課税されます。

会社売却では何千万・何億円という大きな金額が動くため、課税される金額も大きくなりやすいという特徴を持っています。

ただし譲渡益に対して課税される税金は、会社売却時に即支払いが必要になるわけではありません。

いざ支払時期になって金額の大きさに慌てないためには、会社売却で必要な税金について知識を付けておく必要があります。

そこでこの記事では、会社の売却益にかかる税金の詳細について解説します。

節税対策についてもご紹介しています。支払う税金を抑えて賢く会社売却を実現したい方は、ぜひこの記事をチェックしてくださいね。

登場人物紹介

インバースコンサルティング株式会社の代表取締役で現役のM&Aコンサルタントでもあります。記事内ではM&Aに関する疑問にどんどんお答えしていきます!

中小企業を経営している社長です。後継者不在に悩んでいて、M&Aを検討している真っ只中にいます。いつもは困った顔をしていますが、たまに笑顔になります。

1章:会社の売却益にかかる税金の種別と税率

M&Aで会社を売却した際には、売却益から譲渡所得が算出され、譲渡所得に対して課税されます。

ただし売主が個人か法人かによって、課税される税金の種類が異なります。

| 売主 | 個人 | 法人 |

| 課税される税金の種類 | 所得税・住民税等 | 法人税等 |

売主というのは、会社を売却しようとしている人または企業のことです。

売却益は売主が受け取るため、売主が個人か法人かで課税される税金の種類が違うというわけです。

なるほど。個人が受け取れば個人の所得に、法人が受け取れば法人の所得になるということですね。

1-1 売主が個人の場合は所得税・住民税等

会社を売却する売主が個人の場合は、売却益から算出された譲渡所得に対して所得税・住民税等が課税されます。

また、譲渡所得は他の所得と切り離して課税される分離課税となるため、確定申告が必要です。

税率は一律で20.315%

税率の内訳は、所得税が15.315%・住民税が5%となっています。

所得税の細かい数字は何ですか?

これは復興特別所得税で、2037(令和19)年までの時限税として加算されているものですよ。

売主が個人となるのは、経営者(オーナー社長)が自らの経営する会社を売却するケースが最も一般的です。

M&Aスキームでいうと、株式譲渡・合併・会社分割などを使用した場合に売主が個人となります。

1-2 売主が法人の場合は法人税

売主が法人、つまり企業となる場合は、売却益に対して法人税が課税されます。法人の規模や事業所の所在地によって異なりますが、実効税率はおよそ34%です。

- 親会社が子会社を売却する場合

- 事業譲渡で会社の一部を売却した場合 など

売主が法人となるケースでは分離課税ではなく、他の損益と一緒に課税額が計算されます。

そのため損金額の方が大きく決算が赤字の場合は、その年度は課税されません。

2章:課税対象となる譲渡所得の計算方法

会社売却で得た売却益は、そのまま課税対象となるわけではありません。売却益から手数料などを差し引いた譲渡所得に対して課税されます。

譲渡所得=譲渡価額ー(株式の取得価額+手数料などの経費)

譲渡価格とは

譲渡対価として買い手から支払われた金額

株式の取得価額とは

売却対象の株式を過去に自分が取得したときに支払った購入代金のこと。購入手数料・消費税・名義書換料などその株式を取得するために要した費用も含まれる。

手数料などの経費とは

会社売却の際にM&A仲介会社や士業事務所などへ支払った手数料のこと。

ちなみに売主が法人の場合は譲渡所得という言葉を使いませんが、計算方法は同じです。

3章:会社の売却益にかかる税金の納付時期

会社の売却益にかかる税金の納付時期については、売主が個人か法人かによって異なります。

| 売主 | 個人 | 法人 |

| 課税される税金の種類 | 所得税・住民税等 | 法人税等 |

| 納付時期 | 所得税:翌年の2月16日~3月15日住民税:翌年度の6月から一括もしくは分割 | 事業年度終了の翌日から2ヶ月以内 |

特に売主が個人の場合は、所得税と住民税で納付時期が異なるため注意が必要です。

以下で詳しくみていきましょう。

3-1 所得税は2月16日から3月15日まで

売主が個人の場合、前述の通り課税される税金は所得税と住民税です。

そのうち所得税については、会社売却の翌年2月16日から3月15日までに支払います。

これは確定申告の時期と重なりますね。つまり、確定申告時に支払うという認識で大丈夫ですか。

その認識でOKです。納税のためにも、忘れずに確定申告を行いましょう。

3-2 住民税は6月から一括もしくは年4回に分けて

売主が個人の場合、所得税の他に住民税の納付も必要です。

住民税は会社売却の翌年6月から一括もしくは、4期に分割して納付します。

| 第1期 | 第2期 | 第3期 | 第4期 | |

| 納付時期 | 6月末まで | 8月末まで | 10月末まで | 翌年1月末まで |

納付書は通常6月上旬にお住まいの自治体から届きます。

住民税の支払いは所得税の支払いから少し期間が開くため、しっかりと覚えておくようにしてください。

たしかにちょっと期間が開くと忘れてしまいそうですね。気を付けます。

3-3 法人税の場合は事業年度終了日の翌日から2ヶ月以内に

会社売却の売主が法人の場合は、他の損益と一緒に年度末の決算で売却益を計上します。

そのため納税も通常の法人税と同じく、事業年度終了日の翌日から2ヶ月以内に行います。

例えば3月決算の会社なら、4月1日から2ヶ月以内、つまり5月31日までに納税するということです。

なるほど。毎年実施している会社の決算申告として計上するんですね。これなら忘れようがないので安心です。

4章:会社売却時の節税対策について

会社の売却では、何千万・何億円という大きな金額が動きます。そのため課税される税金の金額も大きく、負担を感じる売主も多いでしょう。

そこでここでは、支払う税金をできるだけ抑えるテクニックをご紹介します。

これらのテクニックを知っていれば、税負担を抑えられる可能性が高まります。しっかりとチェックしてくださいね。

4-1 スキームは株式譲渡を選択する

M&Aで会社を売却する際には、目的や会社の状況に合わせていくつかのスキームから自分に合ったものを選択します。

中でも特に節税を意識するのであれば、株式譲渡の選択がおすすめです。

例えば会社の一部を切り離して売却する事業譲渡は、売主が法人となり、売却益に対して法人税が課税されます。

それに対して株式譲渡は売主が社長個人となるため、課税される税金は所得税・住民税等となります。

法人税の実効税率がおよそ34%なのに対して、所得税・住民税等は20.315%です。

税率が10%近く違いますね!たしかにこれなら、株式譲渡の方が支払う税金は少なく済みそうです。

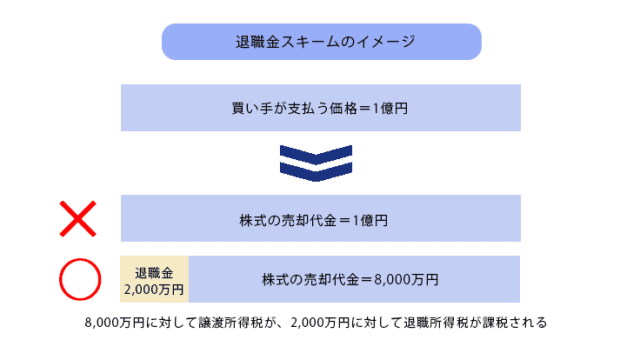

4-2 譲渡対価の一部を役員退職金として受け取る

節税の面で株式譲渡をおすすめする理由は、譲渡所得に対して課税される税率だけではありません。

譲渡対価の一部を売主自身が役員退職金として受け取ることで、更に節税が期待できるのです。

役員退職金は退職後の生計維持の原資になると考えられているため、他の所得に比べると税率がかなり優遇されています。

そのため、買い手が支払う金額の全てを譲渡対価として受け取るより、一部を退職金として受け取った方が、トータルで支払う税額を安く抑えられる可能性が高いのです。

M&A業界ではこれを退職金スキームと呼んでいます。

買い手が支払う金額は同じなんですよね。それならより税金が安く抑えられる方法で受け取りたいです!

100人中100人がそう思いますよね。M&A後に引退を考えている社長はぜひ買い手と交渉して、譲渡対価の一部を役員退職金として受け取ってください。

まとめ

会社の売却益にかかる税金は、売主が個人の場合は所得税・住民税等が課税されます。

個人の場合は一般の所得とは異なり、会社売却で得た譲渡益に対してのみ課税される分離課税となるため、確定申告が必要です。

その一方で売主が法人の場合は、法人税が課税されます。ただしこの場合は分離課税ではなく、他の損益と一緒に課税額が計算されます。

課税対象となる譲渡所得の算出方法は、以下の通りです。

譲渡所得=譲渡価額ー(株式の取得価額+手数料などの経費)

また、売却益に対して課税される税金は、それぞれ納付時期が異なります。

個人が会社を売却した際に課税される所得税の納付は、会社売却翌年の2月16日から3月15日までです。

それに対して住民税は会社売却の翌年6月から一括もしくは年4回に分けて納税します。

法人税の場合は、事業年度終了日の翌日から2ヶ月以内に納税が必要です。

さらに、会社売却時に節税を意識するのであれば、スキームは株式譲渡を選択しましょう。

また、譲渡益の一部を役員退職金として受け取る退職金スキームの活用も効果的です。

節税についてはケースバイケースな部分も大きいため、担当のM&Aコンサルタントとよく相談して、自社に適した方法を選んでくださいね。

2.png)